資産形成論説明ノート2025年

ホームページへ戻る

2025年に引き続き、資産形成教室を4月7日から、7月14日まで15回の予定で、『資産形成論 2025年テキスト』を解説するために、このノートを掲載します。テキストは、昨年度のテキストに、2024年説明ノートを反映して、改訂中です。例年、6月になりますが完成したら、ホームページに掲載します。それまで、次の『資産形成論 2024年テキスト』を参考にしてください。

『資産形成論 2024年テキスト』24shisankeiseroni.pdf へのリンク

第15回目 2025年7月14日

要点 6.4.2 リバランス法の応用(第14回の続き)

1)海原氏の2024年7月~2026年3月の戦略

2)山川氏の2024年7月~2026年3月の戦略

3)高原氏の2024年7月~2026年3月の戦略

6. 5 次の半年の変動要因予想

・半年の変動予想方法

・本教室のまとめ

6.4.2 リバランス法の応用

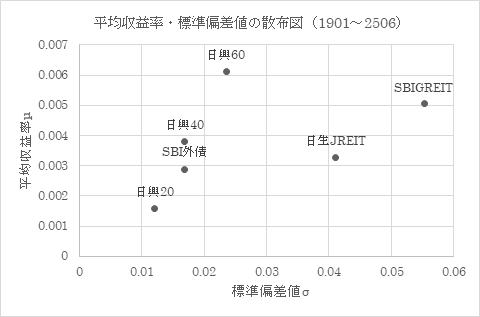

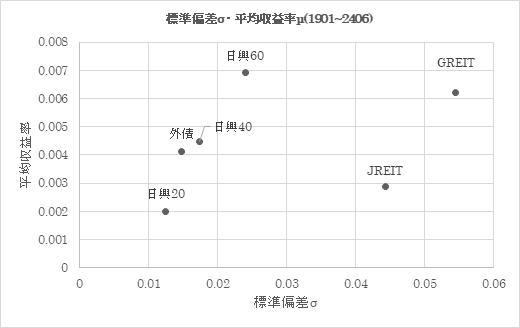

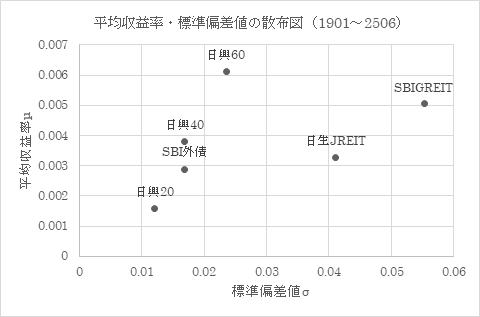

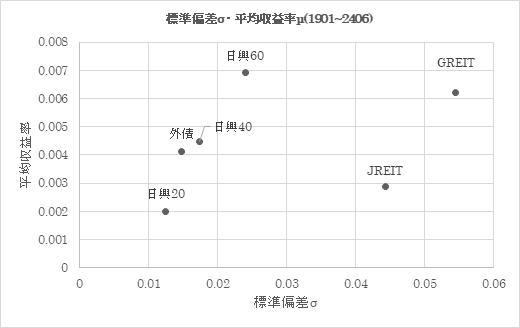

資産形成論2024年版および今年度の資産形成論において、6投資信託の平均収益率・標準偏差を比較すると、下の表になる。これらをもとに、3世帯の2025年7月から2026年3月の戦略を考える。

平均収益率・標準偏差(2019年1月28日~2024年6月27日)

|

SBI外債

|

日興20

|

日興40

|

日興60

|

SBIGREIT

|

日JREIT

|

|

平均収益率

|

0.004128

|

0.001999

|

0.004475

|

0.006914

|

0.006203

|

0.002869

|

|

標準偏差

|

0.014877

|

0.012551

|

0.017448

|

0.024052

|

0.054488

|

0.044292

|

平均収益率・標準偏差(2019年1月~2025年6月)

|

SBI外債

|

日興20

|

日興40

|

日興60

|

SBIGREIT

|

日生JREIT

|

|

平均収益率

|

0.002881

|

0.001576

|

0.003798

|

0.006115

|

0.005052

|

0.003265

|

|

標準偏差

|

0.016913

|

0.012068

|

0.016902

|

0.023556

|

0.055292

|

0.041079

|

1)海原氏の戦略結果と次期の戦略

2024年7月~2025年3月の戦略

・ボーナス月、7月および12月、財形貯蓄として、日興-DCインデックスバランス(株式60)の購入する。

・iDeCoは、月1万円、日興-DCインデックスバランス(株式60)の購入する。

・個別株は、成長投資枠に、年間240万円投資上限があるから、成長分野で、好配当、企業投資額が大きい企業を選び、ボーナス月以降に、市場のトレンドを見つつ、購入する。

戦略の結果

ボーナス月、7月および12月、財形貯蓄、iDeCoは、日興-DCインデックスバランス(株式60)の購入することで、他の投信より、成績は良かった。

個別株は、成長投資枠に、成長分野で、好配当、企業投資額が大きい企業を選んだならば、2024年7月9日日経平均株価41580.17円、東証株価指数(TOPIX)2895.55から、2025年7月9日、日経平均株価(225種)39821.28円、東証株価指数(TOPIX)2828.16だった。2025年7月上旬まで、トランプ関税ショックはあったが、年間の変動差は少ない。

2025年7月~2026年3月の戦略

・ボーナス月、7月および12月、財形貯蓄として、日興-DCインデックスバランス(株式60)の購入する。

・iDeCoは、月1万円、日興-DCインデックスバランス(株式60)の購入する。

・個別株は、成長投資枠に、年間240万円投資上限があるから、成長分野で、好配当、企業投資額が大きい企業を選び、ボーナス月以降に、市場のトレンドを見つつ、購入する。

2)山川氏の戦略結果と次期の戦略

山川氏の教育資金は、7月と12月のボーナスをあてる。収支差額合計は、老後の安心と予備費にあてる。

・企業年金のiDeCoは、月2万円で、投資信託で運用する。

・教育資金437,500円は、7月と12月のボーナスをあてる。NISAの投資信託から選択し、運用する。

・老後の安心は、月3万円を、つみたてNISAとして、予備費は預金にする。

iDeCo、教育資金は、日興-DCインデックスバランス(株式60)、老後の安心は、SBI-EXE-iグローバルREITファンドにする。

新NISAは、資金余力があるので、個別株式、好配当株式投信信託、先進国成長株式投資信託を選ぶ。個別株式は、現NISA制度で保有株式は、5年間以内に、順次、売却する。現NISA制度で保有している証券は、期限が来るまで、非課税証券として保有できる。新NISA制度では、期限がなくなるので、好配当で底支え、成長期待の企業を購入する。株式投資信託の中で、日本株式の好配当投資信託は、バランス(株式60)より成績がよいものがある。

2024年7月~2025年3月の戦略

iDeCoは、日興-DCインデックスバランス(株式60)。教育資金は、SBI-EXE-i先進国債券ファンド。老後の安心は、日興-DCインデックスバランス(株式60)。

戦略の結果 教育資金のSBI-EXE-i先進国債券ファンドは、日興-DCインデックスバランス(株式40)に平均収益率と標準偏差が近く、よかった。iDeCoおよび老後の安心は、日興-DCインデックスバランス(株式60)でよかった。個別株式は、日本株式で、好配当株式の成長性の高い企業に投資すれば、株価の値上がり、高配当は稼げている。

2025年7月~2026年3月の戦略

・ボーナス月、7月および12月は、財形・iDeCoは、日興-DCインデックスバランス(株式60)。つみたてNISAで、教育資金は、SBI-EXE-i先進国債券ファンド、老後の安心は、日興-DCインデックスバランス(株式60)。NISAの成長枠で、個別株式は、好配当株式の成長性の高い企業に投資する。

3)高原氏の戦略結果と次期の戦略

高原氏は、68歳とする。高原氏夫妻は85歳でなくなるとする。テキストp.67の収支差額表から、高原氏の預金からの取り崩しは76万円である。高橋氏が亡くなると3年間、取り崩しは、年32万円である。高原氏が85歳の期末に現預金が716万円ある。高原氏の妻は、遺族年金と自身の老齢基礎年金が収入であり、不足分が毎年32万円の取り崩しになる。

元本が減少しない投資信託を半分以上、17年間、SBI-EXE-i先進国債券ファンドの投資信託で運用する。取り崩しが必要な前年、売却し、定期預金で保有する。残りは遺産になるが、バランス型(株式20)で運用する。死亡予定年より、2年早く、売却し、預金する方が、入院する場合もあるので、注意が必要である。高齢者の入院した場合、死亡まで4年は覚悟しないといけない。

高原氏は、69歳から85歳まで17年間、毎年、76万円取り崩しだから、現預金1292万円を引き出すことになる。1292万円は、SBI-EXE-i先進国債券ファンドで運用し、76万円は前年、その分売却し、預金する。遺産716万円は、15年間、日興-DCインデックスバランスは株式60を買い、2年前から、売却するタイミングを計り、SBI-EXE-i先進国債券ファンドの投資信託にスイッチする。

2024年7月~2025年3月の戦略

SBI-EXE-i先進国債券ファンドと日興-DCインデックスバランス(株式40)に案分する。

戦略の結果 この二つの投資信託は、日興-DCインデックスバランス(株式40)の平均収益率がSBI-EXE-i先進国債券ファンドより少し優るが、標準偏差も同じ位置にある。収益を増やす観点から、日興-DCインデックスバランス(株式60)とSBI-EXE-i先進国債券ファンドを案分するほうが、普段は、(株式60)の収益の成長を期待でき、現金化するときのリスクは、SBI-EXE-i先進国債券ファンドの方が低い。

2025年7月~2026年3月の戦略

夫婦で、退職時の累積運用資金NISAの総枠3600万円以内にあり、退職金は2000万円以下だろう。退職金を日興-DCインデックスバランス(株式60)とSBI-EXE-i先進国債券ファンドを案分する。個別株式は、まず、スーパー、ドラッグストアの日用品、JR・JAL・ANAの株式を単位株以上保有していると、株式優待制度がある。日用品は10%割引、交通系は、50%割引、1日無料などがある。

6. 5 次の半年の変動要因予想

・半年の変動予想方法

・本教室のまとめ

本ノート2025年5月19日 第7回目2025年「世界経済・政治の見通し」の再掲

IMFの世界経済見通し、OECDの加盟国経済見通しおよびADBの新興アジアの経済見通しが、経済成長率とインフレ率の2025年および2026年の予測値が公表されている。

ウクライナ戦争で、世界インフレがはじまり、中央銀行は、自国のインフレを押させるため、政策決定会議ごとに、政策金利を上げてきた。今年は、日本以外、インフレ率が、政策金利を下回り、消費需要のインフレ抑制が効いて、GDP伸び率が止まってきている。各見通しは、トランプ関税で、対米輸出が減少する国では、政策金利がインフレ率にならび、消費需要を回復させ、企業の金利負担を軽減する景気刺激策を取り出した。米国は、関税効果で、上乗せインフレは続き、FRBは政策金利を維持、4.5%の金利高は続くから、国内投資は縮小する。米国景気は、後退する。ユーロ圏・英国では、25年は、成長率は、トランプ関税で停滞する。他も、世界需要減で、資源安が働き、インフレが2%台に落ち着いても、成長率は下がると見ている。

石油需要予測は、IEA、OPECともに、25年は、需要が減少する。中国とインドの経済成長率が減少し、石油需要が減る。

1)IMF世界経済2025年、2026年の見通し

OECD

2025/4/14発表 2024 2025 2026 2025/3/17発表2025 2026

世界GDP 3.3 2.8 3.0 3.1 3.0

米国 2.8 1.8 1.7 2.2 1.6

ユーロ圏 0.9 0.8 1.2 1.0 1.2

英国 1.1 1.1 1.4 1.4 1.2

日本 0.1 0.6 0.6 1.1

0.2

新興・途上国 4.3 3.7 3.9

中国 5.0 4.0 4.0 4.8 4.4

インド 6.5 6.2 6.3 6.4 6.6

世界インフレ率 5.9 4.3 3.6 2.8 2.6

ADB(アジア開発銀行)の新興アジア経済見通し

2025/4/9発表 2024 2025 2026

新興アジア 5.0 4.9 4.7

中国 5.0 4.7 4.3

インド 6.4

6.7 6.8

新興アジアインフレ率 2.6 2.3 2.2

IEA石油需要予測

2025/5/15発表 2025 2026

需要日量 1億390万バレル 1億470万バレル

供給日量 1億460万バレル 1億560万バレル

OPECプラス石油供給 2025/4,5,6

2025/5/14発表 日量41万バレル増産

2)世界経済・政治の見通し

ウクライナ戦争経過

ロシア軍は、ドンバス地域を2023年5月9日の戦勝記念日まで、完全制圧を命令したが、その間目立った戦闘は、バフムート攻防戦に限定され、ワグナー会社と精鋭部隊を投入したが、制圧できなかった。6月ワグナー社は、バフムート市街を奪還、社員を撤退させ、ロストフ市ロシア軍司令部に帰還、モスクワまで進軍、プーチンと決裂、ベラルーシに移動した。その後、プーチンとの話し合いが不調、自家用機と共に、墜落した。

ウクライナ軍の反転攻勢は2023年4月からだったが、EU諸国の戦闘車、戦車、砲弾等軍備と乗員の訓練に遅れがあり、東部・南部の天候待ちで、6月からになった。ウクライナ軍が反転攻勢を開始したが、9月南部戦線で、第1防衛線を突破、ロボチィネ村まで到達したが、米軍の予算が成立せず、弾薬不足に陥り、他方、ロシア軍は北朝鮮から、弾薬、ロケット弾、ミサイルを調達、南部戦線は膠着し、東部のバフムートから、50㎞南、ドネツク市から15㎞のアウディイウカ陣地に、ロシア軍が猛攻をかけて来た。ウクライナ軍は、南部戦線の機械化旅団を救援したが、2024年2月で、すべての前線で、弾薬はつきて、シルスキー新総司令官は、アウディイウカ守備隊を完全撤退させた。6月からの反転攻勢は、失敗に終わった。その責任は、ウクライナ軍を3方向から攻勢させたこと、軍装備、弾薬も、3分散されたため、ロシア軍を圧倒、突破できなかった。

ロシア大統領選後、反対に、ロシア軍は、ハルキュウ州境とドネツク市間の東部戦線に戦力を集中、特に、2023年10月から、2024年3月大統領選の戦果としてアウディイウカ陣地陥落をめざし、兵力・軍装備と北朝鮮砲弾・ミサイルを飽和攻撃し、ウクライナ軍は負けて西方に撤退した。

2025年ウクライナ戦争見通し

ロシア軍は、2年目になる軍事目標である、ドンバス地域を2024年5月9日の戦勝記念日まで、完全制圧は達成できなかった。プーチンが新大統領に就任し、現在、新政府閣僚を任命している。ゲラシモフ総司令官は再任、ショイグ国防相は、ベロウソフ新国防相に交代した。ロシア新体制は、プーチンの演説から、特別軍事作戦の続行が、核心にあり、その作戦が終了するのは、クリミア半島、東南部4州を6年間、維持することだろう。その間、軍需産業を主体に、新たに、NATOに加盟したフィンランド・スウェーデンとの国境線から、バルト海、バルト3国・ポーランド・ウクライナ含め、ロシア連邦の熱い国境線防衛に、軍装備・施設を増強、毎年、予算を増やす必要がある。

2024年前半、ロシア軍はアウディイウカ陣地攻略と、ハルキュウ州まで、バフムートを含む北東部で、西進した。さらに、ハルキュウ州からベルゴロド州に、反ロシア軍事組織が頻繁に奇襲攻撃をかけてくるため、看過できず、5万人5個師団を投入、ハルキュウ州国境10㎞を確保するため、侵略を開始した。ウクライナ軍の軍資源の枯渇を見て、新たに、ベルゴロド州国境からハルキュウ州巾10㎞を侵略したことは、ロシア政府は、敵国がGDP10倍である限り、遠慮なく侵略する意思を示した。ロシア国境周辺国は、この政権がNATO諸国に軍資源で勝てば、問答無用で、侵略をすると、枯渇しないように、軍備を圧倒すべきである。今回のように、ロシア軍が国境を越えてくれば、NATOは、逆に、ロシア領に10km、保安措置で、進軍すべきである。今のロシア政府に、国際法に基づく主張は、聞く耳はもたない。

2024年後半、ロシア国防予算は、すでに、半分は消化、残り、5兆ルーブルを年末までに消化する。ロシア軍は、バフムート・アウディイウカ・ドネツク市を結ぶ線は、2年間で10兆ルーブルを費やし占領した。2年間で、兵士の戦死傷者30万人以上・陸海空軍装備・外国からの輸入軍装備を消耗した。戦時経済からみれば、流動費30万人は、戦時労働者として、消失した。固定費の海軍艦船、空軍航空機・防空システム、陸軍火砲、装甲車、戦闘車、戦車等を破壊された。プチーチンは、ウクライナ占領地に、新たに、兵士17万を投入するというから、年間、戦時労働者を損失した予測値15万と数値がほぼ一致する。破壊された固定設備は、2024年で、2023年で失われた分を、軍需産業に発注する。ロシア企業の生産能力から、艦船、航空機、装甲車、戦闘車、戦車・S400等、重量設備ほど、年間充足率は落ちる。軍事消耗品である砲弾、ミサイル、ドローンとちがって、艦船、航空機、装甲車、戦闘車、戦車・S400は、外国から購入は出来ない。

ウクライナ軍は軍重装備を、西側から供与を受けるから、ロシア軍より優越していく。ウクライナ徴兵と適性配属がすんなり、決まり、訓練がすむ2024年8月以降のウクライナ軍の反転攻勢は、第1次反転攻勢よりは、戦果が確実に見込める。ウクライナ戦争におけるウ・ロ軍装備の優劣が明白になり、NATOおよび日本は、軍重装備は、新装備に切り替えが必要になっている。GDP2%を防衛費に投入する方向に、コンセンサスができつつあり、ユーロ圏20カ国では、2023年名目GDPは、15兆5483億ドルである。その2%は、3109.66億ドル(46兆6449億円)となる。日本は2023年名目GDP591兆4820億円で、その2%は11兆8296億円である。

2024年後半、ウクライナ軍重装備は、占領地のロシア軍重装備より、優越していく。昨年秋から、ウクライナ軍は枯渇し、ロシア軍は調達できた砲弾、ミサイル、ドローンは、秋以降、両軍生産、ウクライナは供与を受け、量は1対1の互角になる。1000㎞のロシア軍防衛線は、南部をふたたび、第1次反転攻勢の3倍で進軍すれば、すなわち、5万以上の5個師団が、秋から、進軍すれば、南部の分断に成功し、東部ロストフ市およびクリミア半島からのロシア軍の兵站は遮断できる。しかし、F16の実戦配備があっても、昨年と同様な、数個旅団1万程度では、2重防衛線と、幹線沿い高地に陣取る火砲群の餌食になり、南部分断作戦は成功しない。

2024年8月、ウクライナ軍機動部隊は、クリコフ州スジャを越境攻撃した。モスクワまで、600㎞、1000㎢以上を占領し、主要な弾薬庫、空軍基地をドローン、中距離ミサイルで、攻撃、ウクライナへのドローン・ミサイル攻撃を国境から300㎞下げた。ウクライナ長距離ドローンが、1000㎞以上離れた、空軍基地、軍需工場、石油製品貯蔵所、発電・変電設備、ガス・パイプラインの攻撃を始めたことが新しい。

ロシア軍は、クリコフ州奪還に、東南部から部隊を移動させず、北朝鮮と交渉をし、北朝鮮契約兵を12月までに、1万2千人調達、北朝鮮製の砲弾、ミサイルを調達、2025年に入って、ロシア軍は、定期的な16万人徴集し、クリコフ州の奪還作戦を強行、2025年3月奪還に成功した。

2025年3月トランプ大統領が、ロシア・ウクライナ両国の停戦仲介に入った。5月16日トルコの仲介で、ロシア・ウクライナの直接交渉が、3年ぶりに開かれた。捕虜交換が成立しただけであった。ロシア側は、今年度は、東南部の完全占領、2024年5月越境10㎞のハルキュウ州、クリコフ州を奪還し、国境緩衝地域をスムイ州の必要性を痛感、両州の侵攻を主張した。

ウクライナ軍は、米国の軍支援が不確実となり、クリコフ州から撤退、東南部は膠着状態のままである。ウクライナ各地に対するミサイル・ドローン攻撃は、続いている。ウクライナ軍需工場は、EU軍需工場の進出で、砲弾等の消耗品生産、小型偵察、自爆ドローンの生産、年間400万機、射程100㎞の滑空ミサイルの増産によって、ロシア軍占領地内で使用する量は、ほぼ1対1になるようだ。ロシア軍を東部戦線の膠着状態に抑えているのは、現在、2対1になり、今年中に、EUからの供給も増加する。

日本自衛隊の高機動車は、昨年度、100台供与されたが、今年度は30台のようだ。むしろ、商業汎用車の中古車である、大型建機、ランドクルーザー、パジェロ、軽トラの方が、軍装備の運搬、1500kmへのアクセス兵站輸送路建設、偵察・自爆ドローンを撃墜、ジャミングする機動性をつける改造ができ、部品も豊富に供給できる。ロシア軍は、周辺国からの中古車両が手に入らなく、占領地での移動が不便になっている。

ガザと中東

2023年10月7日、ガザから、隣接したイスラエル領に、ハマスが奇襲をかけ、村と国際コンサート会場を攻撃し、1400人以上の死傷者と220人の人質をとって、ガザに引きあげた。イスラエル軍は、直ちに、30万人を召集、ガザ北部と南部を分断、北部市民を南部に避難させた後、空爆、市街地と地下トンネルを破壊した。南部と北部を建機で、分断、ハマスと人質解放をカタールおよびエジプトで、継続して、人質半数は、解放したが残りは、解放しない。現在、南部も空爆、エジプト国境ラファ検問所まで、北部と同様、空爆する状態にある。その間、南イエーメンのフーシ派のミサイル攻撃と紅海・アデン湾の商船をミサイル攻撃したが、欧米の艦船が、基地を同様にミサイル攻撃、商船の通航を護衛している。シリア・ダマスカスにあるイラン大使館にいたイラン革命防衛隊幹部をイスラエルが空爆した。イランは、300発ミサイル・ドローンによる、イスラエル報復攻撃後、レバノン・ヒズボラ、シリア・イラク・シーア派のイスラエル攻撃も収まっている。イスラエルのイランへの反撃は、規模が小さかった。

イスラエルは、南部を北部と同様、空爆で破壊、地下トンネルの基地を破壊するまで、作戦は続行するだろう。停戦できず、南部に潜むハマス隊員は脱出できず、人質は、交渉では、生存しては帰らないだろう。ハマスは、すでに、ガザ居住地はラファ近郊以外、灰塵に帰し、ハマス組織は、ガザ指揮部は壊滅した。ハマスの奇襲目的が、ガザ市民の居住地をそのままに、イスラエルにとらわれている同志を奪還するのが、目的だったとしたら、奇襲は目的を達成できず、220万人ガザ市民をキャンプ生活に追い込んだ責任は重い。ガザでは、ハマス隊員を壊滅させられ、家無き難民220万人市民に、生活保障をする財源もない。2024年ハマス組織は、ガザにおいて、テロ組織となり、恒久的に、ガザで政治軍事活動は出来ない。パレスチナ暫定政府が、家無きガザ市民を説得、自治組織を立ち上げ、国連の支援とともに、ガザ自治を回復するようになるだろう。

トランプ大統領は、ハマスが人質解放せず、戦闘を続けるのをみて、ネタニヤフ首相のハマス掃討作戦を支持、ガザ市民は、他国へ移民させる考えを持っている。ハマスが抵抗をやめ、撤退するまで、ガザ市民に対する人道支援は、USAIDを廃止したことにみられるように、救済するつもりは全くない。5月中旬の中東3カ国訪問で、ハマスを支援するカタールから、投資を引き出しているから、ハマスの抵抗は無理がある。

EU・英国

EU・英国は、ウクライナの軍民支援を継続するが、EUで、先端産業の育成に、海外企業を呼び込むことは進展した。ロシアに依存したエネルギー構造から脱却する代替エネルギー設備投資は、期待ほど進んでいない。ドイツは、洋上LNG液化工場船を建造している。EUは、基礎食料の自給率は100%を越えているので、ロシア産の食糧に依存はしない。むしろ、ロシアへの農産物・加工品の輸出が停止し、EU生産者の販路が失われた損失はある。

2023年は、フィンランドおよびスウェーデンのNATO加盟があった。ウクライナは、EU加盟の候補国になった。2024年は、3月から、5月まで、NATOの9万規模の大演習が実施された。米国のウクライナ軍支援予算案が4月下旬まで可決せず、ウクライナ軍は、アウディイウカ陣地を占領され、前線は後退した。この事実に、EUの軍需産業は、米国からの武器供与は、信頼できず、NATOのヨーロッパ独自の武器備蓄の必要性が意識された。トランプ氏が大統領になれば、GDPの2%を要請するはずである。EU独自で、兵器開発を開始することも、始まった。

EUおよび英国は、インフレが収まらず、ECBは、4.5%の政策金利を維持、英中央銀行は5.25%である。インフレが続くと、消費者は、節約で対抗するので、消費需要は実質減少していく。日本と違って、賃金は流動的で、インフレに遅れて上昇。消費は手持ち現金で買うので、不必要な財は買わなくなる。景気はなかなか、上がらない。

ウクライナ戦争疲れ、ガザ侵攻疲れで、消費は委縮しているのは、世界各国皆同じである。ヨーロッパが夏休みに入り、7月、パリ・オリンピックがあり、コロナが弱体化し、再び、世界から観光客が回帰してくる。サービス業を中心に、EUの経済回復が加速されるだろう。日本では、春から、大谷事件で、開幕した米メジャーリーグは、大谷選手の活躍で、盛り上がっている。日本人も、ドジャーズが勝ち、大谷選手が活躍すると、元気が出るという人もいるようだ。パリ・オリンピックは、バカンス入りとともに、ヨーロッパの委縮した経済活動を活性化させる。

英国は、EUを脱退し、NATOとの安全保障は、つながっている。ウクライナ戦争で、ロシアの資源に、依存はしないが、高インフレーションの影響もあって、経済成長が停止した。当時の保守党政権は、EU脱退当時の東欧移住者の増加、漁業の漁獲高の調整がつかず、EUの法制度に従うことを嫌っていた。故エリザベス女王も、暗黙の脱退了解があった。現保守党は、人気が落ちて、EUとの経済協定を加盟国並みにもどす方が、成長率は、回復するだろう。

2025年1月トランプ大統領が就任し、関税政策を始めた。EUは、報復関税をかける。英国は、対米貿易は、赤字なので、トランプ関税公式では、関税率はゼロになる。EUは対米経済との縮小均衡になるから、米国以外の販路を求め、国内経済の内需を高める経済政策をとることになる。

ロシア

ロシア経済は、IMF4月予測では、2024年3.2%、2025年1.8%成長である。軍事予算の倍増と、軍事産業に増産させ、外国資本設備を摂取、類似製品を生産したため、成長率が上がっている。ロシア人の夏のバカンスは、パリ・オリンピックでも、ロシア連邦からの観光客はこない。ウクライナ戦争以前は、南欧諸国がロシア観光客の人気地であっただろうが、戦争が長引くにつれ、ロシア人は、東南アジアに行っている。その分、観光収入が減るが、これが、6年間、常態となり、ロシア経済と完全に分断される。

トランプ大統領になって、世界経済の成長率は1%以上縮小を予想している。原油相場は、産油国のシェア争いで、供給を4月から増産し、原油価格が60ドル台に下落している。ウクライナ軍の石油施設へのミサイル攻撃もあり、生産力が低下、原油価格が60ドル台になると、収入がさらに、減少する。国家予算の歳入が減少する。内需産業から、軍需産業に、雇用・資本を移転しているので、内需産業、雇用者に増税もできず、中国から、内需の輸入、イラン、北朝鮮からのドローン・ミサイル・砲弾を輸入し、外国の契約兵は集まらず、国内徴集兵の定期召集16万人だけで、動員数は低下している。国内兵を突撃兵として、最前線で消耗させることはできないだろう。

米国

米国経済は、2023年に引き続き、先進国では、2.7%成長で、インフレ率は直近では3%で、安定している。政策金利5.25%は、インフレ率の2倍あり、利下げが、市場では予想されている。設備投資、住宅建設に影響する長期金利は、直近では、4月4.539%である。米国では、インフレと賃金率上昇が同時化するから、消費需要は、実質的に変化しない。2024年11月大統領選があり、0.25%利下げが、6月11日~12日の公開市場委員会で決まる。大統領選の論点として、中国貿易について、バイデン大統領は、戦略物資の取引禁止、半導体工場の国内誘致、トランプ氏は、中国企業のEV車メキシコからの輸入禁止、対中関税を引き上げるという。米中貿易に、直接、減少を狙っている政策は、トランプ氏である。

米大統領選挙は、トランプ氏の勝利となった。2025年1月の就任後、トランプ関税行使に従って、米国と貿易関係を持つ各国に、関税をかけ、戦略的品目には25%の関税、中国には145%の関税をかけた。関税による期待インフレ率が上昇、FRB政策金利4.5%の高止まり、債券、株式価格が暴落したため、トランプ政権は、軟化、4月から、一律、10%を発動、超過関税は、90日間交渉することにした。対中国関税は、5月14日115%引き下げている。2025年後半、トランプ関税政策による、スタグフレーションが予想されている。

インドおよびASEAN

インドは、ウクライナ戦争のエネルギー・食糧インフレーションに対し、エネルギー面では、ロシアから割引価格で、原油を輸入し、国内消費を上回る石油製品は、EUに輸出した。食料は、主食が米であり、ウクライナ、ロシアの小麦粉には依存しない。どういうわけか、米の輸出国だが、輸出禁止にした。エネルギー・食糧インフレーションは、遮断され、高度成長を2年間続けている。

製造業の発展に、力を入れるようになったのが、最近のインド経済の特徴である。人口成長で、中国抜き、世界一の人口大国になる。インド南部で、ソフト産業が、1985年の頃から、世界的に有名だったが、最近は、人口増を農業部門で吸収できず、余剰人口は、製造業の付加価値の高い産業を育成、雇用し、経済成長することに力を入れ出したのであろう。IMFの2025年の経済成長率は、6.7%で、アップルがインドで生産することになった。インドの人口は中国を超え、製造業の、トランプ関税をかける輸入代替政策から、人口ボーナスを利用して、外資導入、特に、アフリカへの商品供給力を伸ばし、アフリカ市場への輸出競争力をつけるつもりである。中国の高度成長が、10年続いたが、インドも6%以上の高度成長期に入ったようである。

インドは、米国世界関税政策、米国の対中国貿易縮小、EU・ウクライナ対ロシアの戦争を尻目に、製造業の開放に踏み切り、巡航経済成長の高速道路に入ったようである。国際的に、なにも問題ないため、2030年以降、米中経済戦争が終了、ともに、経済成長はせず、インドが、進出した外資とともに、製造業を、低価格インドソフト産業によって、AI高度化し、世界市場に進出してくる。地球温暖化とともに、インド風熱帯化文明となり、暑気払いのインドバラエティーが世界で盛んになるかも。中国は、社会主義こんこんちきで、面白くなく、日本企業も投資しようがないが、インド映画の集団舞踊もええじゃないかで、「インドの夢」を語ろう会に賛同する日本企業は多くなっている。

東南アジア諸国は、コロナから、サービス業が回復し、自律成長軌道に入っている。ADBアジア開発銀行の予測では、2024年は成長率4.8%、25年は4.7%、インフレ率は、3.2%、3%である。

域内の問題は、中国の南シナ海進出に対し、フィリッピン政府が、前政権の中国寄り立場から、対決型になり、漁船、中国海警船との衝突が増え、日本は、巡視船をフリッピン政府に借款している。今年も、追加、建造する。

ミャンマー軍事政権は、2023年は、反軍勢力の政府軍攻撃が強まり、3方向から、首都ネピドーは、包囲されて、国軍兵士の降伏も多く、徴兵令を強化しているが、隣国に逃れている。中国の軍事支援が、国軍本営に届いているのかわからないが、空軍の空爆は続いている。反軍3勢力に、携帯ミサイルが届くようになれば、国軍機械化部隊による軍事的優位は薄れる。国軍は、兵弾つきて、ネピドーから、市民が避難するような事態になりそうだ。

中国

中国は、不動産業界の主要企業が、債務超過に陥り、不動産投資は止まり、全国の都市住宅価格は、下落が続いている。台湾侵攻問題で、海外企業直接投資は減少傾向にあり、米国の半導体国内回帰政策で、中国に米先端品が輸出されず、中国先端商品に搭載できず、輸出が減少している。中国は、伝統的雑貨・衣類製造は、米国市場が制限されても、アジア、欧州、経済制裁を受けるロシア連邦には、依然、輸出力は強い。各種ドローン、5G対応携帯やEV等の世界最先端、高付加価値製品は、輸出に摩擦がでてきた。

2025年は、製造大国25の完成年であるが、習主席には、その目標は達成できない。その輸出輸入経路である一帯一路も、相手国に、断られる事例も出ている。2025年、不動産市況の回復、不動産投資の底打ちはせず、国有銀行、地方銀行の不良債権処理は、手つかずのようで、金融破たんが発生するまで、その抜本的処理は行われないだろう。

トランプ関税戦争は、30%に引き下げたが、任期中は、高関税、中国船舶の入港税徴収はやめないだろう。中国の黒字は激減、米国債の保有も激減する。他方、米国以外との貿易拡大を交渉して、米国依存はしなくなる。中国は、外交、国防、貿易で、2国間で協定を結ぶ主義だったが、トランプ米国経済との分断化となり、EU、日本、ASEANとも、貿易の多国間協定を結び、WTOを機能させる方向をとるだろう。いわゆる社会主義的制約はとりはらい、自由貿易主義をとる。

日本

日本は、岸田首相が、政治資金規正法で、自民党の有力者をはずし、2024年9月までの、総裁選で、選出されないのは明らかで、政権誕生以来、インフレ、円安、安倍氏暗殺、岸田氏暗殺未遂事件があり、国民生活は、毎月3%の必需品値上げで、2023年春闘で賃上げはなく、非正規の最低賃金は十円玉程度の時給を決めた程度の所得では、すべての家計は、節約、倹約生活を1年以上続けていたことが、四半期GDPの消費需要の減少に表れている。岸田政権は、2024年6月から、1年間、月4万円の減税をするというが、インフレが日本では、2%台になり、中小零細の賃金が3%を越えるのは、2024年は出来なかった。総裁選は、岸田氏は降りて、石破氏が選出された。内閣を立ち上げると、すぐさま、衆議院解散に踏み切り、与党は過半数をえられず、予算案は、国民民主党等の選挙公約を取り入れる形で、修正され、2025年3月末成立した。2024年8月の令和米騒動が勃発、例年5キロ2000円の米が、2倍以上で販売される状態が、現在もつついている。そのため、CPIは、毎月3%台を続伸、2025年第1四半期、実質GDPは-0.2%である。2025年春闘の賃上げは吹き飛んでいる。石破首相が、トランプ関税に、国難発言をしたが、内政は火の車となり、7月の参議院選は、惨敗するのは確実である。

次の半年の変動要因を予想

若年世代および壮年世代は、所属する業界に対する景気,政策,海外の景気,各国の政策等の変動は、毎日の仕事に反映されているはずである。変動要因が変化すると、仕事量が変化する。それは、夏、冬のボーナスに成果として、反映されるので、まったく無関心な勤労者はいない。ゆえに、各事業体に所属する勤労者は、半年ごと、その間の事業体の成果と、次期の予想は、おぼろげながらでも、想定できる。

日本経済が活動した半年と、これからの半年の見通しをもとに、ドルコスト平均法で購入している商品をリバランス法にしたがい、変更、売却、新規購入を判断する。

選択した商品に影響する、景気,政策,海外の景気,政策等の変動要因の重要度を考える。下の表に、商品にしたがって、国内外の強く働く変動要因が挙げられている。毎年、元旦の朝刊に、年間の予定表が掲載されており、日米欧の中央銀行の政策決定会合日程およびGDPの速報値発表日が掲載されている。

資産形成論説明ノートおよび金融論説明ノートでは、日本経済新聞の日曜版「今週の市場」から、今週の予定を検討し、金融市場への影響を推論した。経済指標の発表の場合、マネックス証券の「投資情報・レポート一覧」から「経済指標カレンダー」をクリック、さらに、予想・結果をクリックすると時系列が表示される。予想より結果が下回ると失望売りで市場は反応する。

商品リスト 変動要因

海外

債券 日銀の政策会合 日銀短観 米国準備制度理事会 EU中央銀行

消費者物価 為替レート 消費者物価指数 失業率

株式 政府予算 政策の変更 政府予算

政策の変更

四半期 GDP 四半期 GDP

リート 長期金利 都市の地価発表 長期金利 都市の地価発表

バランス 株式 20 40 60 の構成要素に対して、上記の変動要因按分

インデックス 債券の構成要素、株式の構成要素に対して、上記の変動要因

ETF 債券の構成要素、株式の構成要素に対して、上記の変動要因

変動要因の発表は、各証券会社の HP に、スケジュールが公表されている。重大発表は、情報が必ず漏れ伝わってくるので、市場の商品は、発表前に、反応し、価格が上昇するか、下落してくる。変動許容範囲上下 20%以内ならば、再び、平均回帰する見込みが強い。20%を超えると、短期で回帰するのは、無理がある。

MFEXモデルによる簡易予想

マンデル・フレミング開放マクロ経済モデル(MFEXモデル)の枠組み

『金融論2018年テキスト 説明ノート』第13回2019年12月9日から、マンデル・フレミング・モデル(MFEXモデル)において、不完全雇用CASE Iのとき、ドーンブッシュ・フィッシャー『マクロ経済学上・下改訂第4版日本版』1989にしたがった線形化をした開放マクロ経済モデルを、以下のように作成した。投資関数、流動性選好関数は、債券価格表示の方法もあるが、一次関数で線形化している。2024年版資本形成論テキストにおいて、4市場均衡図6.1および6.2を載せている。

完全雇用CASE Ⅱは、『金融論2022年』pp. 187-192に計算している。金融政策を実施すれば、『金融論2022年』p.192図10.17において、QQ2線のように、右へ移行すれば、為替レートは減価し、物価は上昇するから、金融政策は有効である。

各市場均衡式

貿易収支NXをNX=Ex-Im=mwYw-e Pw(mY ) /P、資本収支CFをCF=ΔB/i-e ΔBw/iwとおく。資本流入はΔB/i、資本流出はe ΔBw/iwである。国際収支BPはBP=NX+CF/Pとする。4市場の均衡式は次のようになる。

財市場 Y =C0 +c(Y-T0) +I0-bi +G0+mwYw-e Pw(mY ) /P

貨幣市場 M/P =kY-hi

労働市場 w0=P (1-α)Y/N (CASE I不完全雇用ケインズの場合)

自国通貨建為替市場 P (mwYw)+ΔB/i=e Pw(mY ) +e ΔBw/iw

(1)i <iwの場合、資本流入はΔB/i=0、

(2) i >iwの場合、資本流出はe ΔBw/iw=0とする。

各関数の定義

消費関数 C =C0 +c(Y-T0)

投資関数 I =I0-bi

貿易・サービス収支関数 NX=mwYw-e Pw(mY ) /P

労働供給関数 NS=w0 (CASE Iケインズの場合)

労働需要関数 ND=P (1-α)Y/N (CASE

Iケインズの場合)

実質貨幣供給関数 MS =M/P

実質貨幣需要関数 LD =kY⁻-hi

投機的貨幣需要関数 L2 =-h i

自国通貨建為替供給関数 S¥ =P(mwYw)+ΔB/i

自国通貨建為替需要関数 D¥ =e Pw(mY )+e ΔBw/iw

w0:貨幣賃金率 P:物価水準、i:国内利子率、iw:世界利子率、e:為替レート、

Y:国民所得、Yw:世界国民所得

均衡の決定

財市場均衡式はY=C0 +c(Y-T0) +I0-bi +G0+mwYw-e Pw(mY ) /Pであり、IS曲線という。

貨幣市場均衡式はM/P=kY-hi であり、LM曲線という。

IS曲線に、LM曲線の利子率i=1/h(-M/P+kY )を代入すると、次の総需要曲線ADが求められる。

(1-c+e Pwm /P)Y= C0 -cT0+I0+G0+mwYw-b/h(-M/P+kY )

労働市場均衡式からP={w 0/ (1-α)K0}Yとなる。総供給曲線ASという。

ASから、Y =A P

、A=(1-α)K0/w 0 をADに代入すると3市場が均衡する価格と為替レートの組み合わせであるQQ線が導かれる。

(1-c+e Pwm/P) A P

= C0 -cT0+I0+G0+mwYw-b/h(-M/P+k A P )

(1-c) A P+e Pwm=U-b/h(-M/P+k A P )、ここで、U= C0 -cT0+I0+G0+mwYwとする。

e Pwm= U -(1-c+kb/h) A P+(b/h)M/P。これをQQ線という。 (1)

最後に、為替市場からi <iwの場合、P(mwYw)=ePw(mY )+eΔBw/iw

Y =A Pを代入すると、P(mwYw)=ePw(m A P)+eΔBw/iw

e=P(mwYw)/{ Pw(m A P)+ΔBw/iw }。これをEE線という。 (2)

QQ線を図示する。(1)より、

e ={ U -(1-c+kb/h) A P+(b/h)M/P }/Pwm

=-{(1-c+kb/h) A /Pwm }P+U/Pwm+(b/h)M/Pwm P

となり、直線e =U/Pwm-{(1-c+kb/h) A /Pwm }Pと双曲線e =(b/h)M/Pwm Pとの合成した図になる。

EE線を図示する。(2)より、

e=P(mwYw)/{ Pw(m A P)+ΔBw/iw }=mwYw/Pwm A-/{ Pw(m A P)+ΔBw/iw }

と変形できて、双曲線になる。

EE線は、必ず、原点を通る。価格P=0は、経済学では、除外される。i <iwの場合、資本流出eΔBw/iwがつづくと、流出量が減少し、やがて、0になる。為替レートは、購買力平価説になり、e=mwYw/Pwm Aとなる。

QQ-EE均衡図(資産形成論2024年テキスト、p.133、図6.1)

4市場均衡は、QQ線とEE線の交点である。図では、点A(P*,e*)である。資本流出が生じると、EE線は、必ず、原点を通りつつ、左へ回転する。その結果、均衡点では、価格が減少、為替レートは、減価するという、結果になる。

結果、1)国民所得は低下する、

2)利子率は世界利子率になる、

3)物価は減少する、

4)為替レートは減価する。

資本流出が終了すると、為替レートは

e=mwYw/Pwm Aとなる。物価は一定である。

CASE Iは、ケインズ不完全雇用モデルであり、労働市場が改善されない限り、金利差で資本流出が生じるとき、デフレにおちいる。

金融政策を実施すると、『金融論2022年』p.187図10.14において、QQ線が右にシフトし、点Bで均衡する。

その結果、1)国民所得は増加する、

2)利子率は世界利子率になる、

3)物価は上昇する、

4)為替レートは減価する。

資本流出が終了すると、為替レートは

e=mwYw/Pwm Aとなる。物価は一定である。マンデル・フレミング・モデルにおける金融政策の有効性は、支持される。

本教室のまとめ

資産形成論は、昨年度に引き続き、考え残した課題を整理した。15回の説明で、平均分散法により、商品選択をし、半年間、ドルコスト平均法にしたがい、主に2つの制度、iDeCoおよびNISA利用の投資をする戦略を考えた。商品は、投資信託から選ぶので、もともと、多数商品をなんらかの平均分散で、投資割合を決めているから、その上で、平均分散にしたがって、投資信託の割合を決めるのは、二重計算である。半年の商品の成果を判断するため、選択した実際の投資信託の平均分散のデータを集計表に収集してみた。異なった性質をもつ投資信託の実績を比較することができる。

IMFおよびOECDの推計モデルは、2年先の推計値を公表していて、両者の推計値は近い。開放マクロ貨幣経済モデル(MFEX・モデル)と同様な、線形同時方程式を使っているためだろう。半年間の投資計画を作成する際には、2年先の推計値を参照して、投資信託および個別株式投資の購入計画を立てる。

筆者は、科研費で、大阪府の短期CO2排出量計算のために、大阪府マクロ計量モデルVer.H14R(2005.1.17)、産開研論集第17号平成17年3月の方程式体系で、データを更新し、推計した。当時、大阪府マクロ計量モデル方程式体系については、無批判であり、今回、その方程式体系を検討すると、マンデル・フレミング・為替・モデル(MFEX・モデル)と理論的な整合性が保てない方程式がある。特に、CASEⅡは、最適化モデルあるため、ケインズ不完全雇用CASE Iとは、方程式が異なる。また、大阪府マクロ計量モデルでは、均衡解が求められない。ただし、4半期のGDE=C+Iv+I+G+EX-IMは計算できる。

日本の4半期データ公表は、欧米中国と比較し、制度部門別にデータがきちんと取れない。その分、部門別推計式に頼ることになる。米国と中国の方が、月別公表データがそろっている。日本はデータ公表が1カ月遅れているものもある。

例えば、消費関数の推計式では、C=β+α1IY+α2Sであるが、毎月の個人消費支出C、個人所得IY、貯蓄残高(現預金)Sは、米国では、毎月C、IYは公表される。4半期GDP速報値は、1ヵ月半かかる。MFEX線形・モデルは、ほぼ、本体が決まったので、推計式とデータ確保、データの期間合わせを試行している。資産形成論2025年説明ノートでは、日本、米国、中国の毎月のデータを掲載することにした。金融論2024年説明ノートにおいて、2024年12月から、収集したデータを資産形成論2025年説明ノートにつないでいる。

課題 1 これらの月次データをもとに、四半期MFEX・線形モデルおよび最適化MFEX・線形モデルの計量経済学推定をする。理論分析と推定分析の整合性を確認、半年後の各変数の推計値を計算できるようにすれば、日本経済の半年後の見通しも立てられ、投資判断に役立てることができる。

制度部門別最適成長論を計量経済学的に推計する場合、以上は、四半期の短期離散モデルの伝統的推計である。

経済成長論・景気循環論・経済変動論の理論的立場では、経済変動は、離散的差分方程式より、連続的な微分方程式で表される。ケインズ不均衡動学は、短期的にはCASE I モデルであるが、生産物市場は、有効需要の原理に基づき、実質均衡であり、価格の均衡調整機能は働かない。一部の市場(労働市場に失業がある。)が不均衡であるため、中期、長期的に、均衡しない。

不完全雇用CASE Iは、ケインズ不均衡動学になる。経済成長論を復習してみると、ケインズ不均衡動学と新古典派均衡動学は、短期的には、問題は少ないかもしれないが、中期・長期になると、ケインズ不均衡動学は、財政・金融・経済政策手段だけで、いつ、全市場均衡が達成できるのか、不確定である。ケインズ的経済社会は、不均衡社会であり、国民の物的GDP満足も達成できない。また、国民の質的幸福・福祉の満足も達成できないのは、確かである。

新古典派均衡動学であるCASE Ⅱ

モデルは、全市場が均衡し、内生変数、外生変数微分方程式で、中期、長期均衡を分析することができる。

課題 2 新古典派均衡動学において、内生変数、外生変数の微分方程式の推計法は、中期、長期均衡推定を可能にするが、時系列分析になるから、計量経済学的には、方法に飛躍があり、ハードルは高い。実用化のための研究は続ける。

昨年の『金融論2024年』において、完全雇用CASE Ⅱは、各制度部門(中銀、銀行、企業、家計、政府、海外)が最適計算をする設定をしている。CASE Ⅱを動学化すると、最適成長論の理論的モデルになる。2025年は、経済成長論・景気循環論を復習した。短期モデルと中長期モデルに移行するとき、各種動学モデルは、理論的道しるべになる。MFEX連続モデルCASE I およびCASEⅡは、ケインズ不均衡動学がCASE Iであり、新古典派均衡動学・最適性成長論はCASEⅡになる。

不均衡動学と均衡動学の対立は、現在も続いている。それらの理論的考察を反映した、“理想的”制度部門別最適成長論を構成することを目標にしている。

2025年9月から、『金融論2025年』を開講する。マンデル・フレミング・為替モデル(MFEX・モデル)において、理論的MFEX線形モデルの均衡値に加えて、MFEX連続モデルCASE I およびCASEⅡの均衡値を計算する。

今週(2025年7月14日~7月18日)のイベントと市場への影響度

先週のイベントは、6日BRICS首脳会議がリオデジャネイロで7日まで開かれました。

今週のイベントは、17日南アフリカで、G20財務省・中央銀行総裁会議があります。19日ベッセント米財務長官が来日します。

先週の統計は、次の発表がありました。

予測値 実現値

2025年7月7日 日毎月勤労統計 2.6% 1.0%

日5月景気動向指数一致 115.9 115.9

先行 105.2 105.3

8日 日6月景気ウォッチャー調査 44.9 45.0

5月国際収支 -5244億円 -5223億円

9日 中6月消費者物価指数 -0.1% 0.1%

今週の統計は、次の発表があります。

予測値

2025年7月14日 日5月機械受注統計 5.5%

日5月鉱工業生産 -1.8%

中6月貿易統計

15日 米6月消費者物価指数 2.6%

中4~6月期実質GDP

5.1%

6月小売売上高 5.3%

6月鉱工業生産指数 5.6%

16日 米6月鉱工業生産指数

0.2%

17日 日6月貿易統計

3370億円

米6月小売売上高 0.2%

18日 日6月全国消費者物価指数 3.3%

統計は、国民総支出GDE構成要素、物価、利子率について、日本、米国、中国の発表結果を一覧で以下に表します。

日本

3 月 4月 5月

GDP前期比、(年率換算) -0.2%、(-0.7%)

消費コンビニ売上高 9994億27百万円 9762億1900万円 1兆162億800万円

スーパー売上高 1兆899億5480万円1兆668億4608万円 1兆915億8404万円

百貨店売上高 4953億円 4232億円 4356億円

投資(工作機械受注統計) 1511億100万円 1302億600万円 1287億1600万円

輸出 9兆8478億円 8兆7691億円 8兆1350億円

輸入 9兆3038億円 8兆8019億円 8兆7726億円

貿易収支 5441億円 -328億円 -6376億円

物価指数 3.6% 3.5% 3.5%

利子率 0.5% 0.5% 0.5%

株価 36790.03 34609.00 36928.63

(第2金曜日の前営業日) 25/3/13 25/4/10 25/5/8

原油価格 71.6ドル 66.4ドル 59.21ドル

ドバイ、現物1バレル、ドル、5月渡し、(第2金曜日の前営業日)

個人所得(毎月勤労統計) 30万8572円 30万2453円 30万141円

完全失業率 2.5% 2.5% 2.5%

景気動向一致指数 116

116 115.9

先行指数 107.7

104.2 105.3

米国

3 月 4月 5月

GDP(前期比年率) -0.5%

個人支出(前月比) 0.7% 0.2%

個人所得 (前月比) 0.5% 0.8%

投資(耐久財受注統計) 9.2% -6.3% 16.4%

輸出 1808億ドル 2894億ドル 1792億ドル

輸入 3427億ドル 3510億ドル 2758億ドル

貿易収支 -1620 億ドル -616億ドル -966億ドル

物価指数 2.4% 2.3% 2.4%

利子率 4.5% 4.5% 4.5%

株価 40813.57 39593.66 41368.45

(第2金曜日の前営業日) 25/3/13 25/4/10 25/5/8

原油価格 71.6ドル 60.07ドル 61.8ドル

NY、先物、標準品WTI、1バレル、ドル、5月渡し、(第2金曜日の前営業日)

完全失業率 4.2% 4.2% 4.1%

ISM製造業景気動向指数 49 48.7 48.5

ISM非製造業景気動向指数50.8 51.6 49.9

中国

3 月 4月 5月

GDP(前期比) 5.4%

個人消費

投資

輸出

輸入

貿易収支 7367億元 7,000億元 7,500億元

物価指数 -0.1% -0.1% -0.1%

利子率(1年物LPR) 3.1% 3.1% 3.00%

株価(上海) 3358.73 3223.64 3352

(第2金曜日の前営業日) 25/3/13 25/4/10 25/5/8

個人所得

完全失業率

財新製造業PMI 51.2 50.4 48.3

日本 2024年12月 2025年1月 2月

GDP(前期比)

消費コンビニ売上高1兆407億1100万円 9506億9700万円 8874億6200万円

スーパー売上高 1兆2707億4504万円 1兆487億5248万円 1兆59億1492万円

百貨店売上高 6616億円 4805億円 4254億円

投資(工作機械受注統計)1430億94百万円 1161億46百万円 1182億15百万円

輸出 9兆4737億円 7兆5022億円 9兆1911億円

輸入 9兆4113億円 10兆4401億円 8兆6066億円

貿易収支 623億円 -2兆9379億円 5845億円

為替レート(円/ドル) 150.34円 158.33円 154.36円

(第2金曜日の前営業日) 24/12/5 25/1/9 25/2/13

物価指数(総合指数) 3.6% 4% 3.7%

利子率 0.5% 0.5% 0.5%

株価 39395.6円 39605.09円 39461.47円

原油価格 71.8ドル 76.3ドル 76.4ドル

ドバイ、現物1バレル、ドル (第2金曜日の前営業日)

個人所得(毎月勤労統計) 617375円 292468円 289562円

完全失業率 2.4% 2.5% 2.4%

景気動向一致指数 116.8 116.2 116.9

先行指数 108.9 108.2 107.9

米国

12月 1 月 2月

GDP(前期比) 2.4%

個人消費 5兆656億ドル

投資(耐久財受注) 2761億ドル 2823億ドル 2893億ドル

輸出 2665億ドル 2698億ドル 2785億ドル

輸入 3649億ドル 4012億ドル 4011億ドル

貿易収支 -984億ドル -1314億ドル -1227億ドル

PCEコアデフレータ 2.8% 2.6% 2.8%

消費者物価指数 2.9% 3% 2.8%

利子率 4.5% 4.5% 4.5%

株価(NY) 44765.71ドル 42635.2ドル 44711.43ドル

(第2金曜日の前営業日) 24/12/5 25/1/8 25/2/13

原油価格 68.3ドル 73.92ドル(25/1/9) 71.29ドル

NY、先物、標準品WTI、1バレル、ドル、 (第2金曜日の前営業日)

個人所得 25.119兆ドル 25.345兆ドル 25.442兆ドル

完全失業率 4.1% 4.0% 4.1%

中国

12月 1 月 2月

GDP(前年同期比) 5.4%

個人消費(小売売上高) 3.7% 4.0%(1~2月)

全国固定資産投資 3.3% 3.2% 4.1%

輸出 3356億ドル 3兆8800億元(1~2月)

輸入 2307億ドル 2兆6600億元

貿易収支 1048億ドル 1兆2200億元

物価指数 0.1% 0.5% -0.7%

利子率(1年物LPR) 3.1 % 3.1% 3.1%

株価(上海) 3368.86 3211.39 3332.48

(第2金曜日の前営業日) 24/12/5 25/1/8 25/2/13

個人所得

完全失業率(四半期発表) 5.1% 5.4%

ホームページへ戻る

基準価格データ

2019年1月28日~2025年6月27日まで,基準価格データは次の通りである。2023年6月27日の基準価格は取れなかったので、6月30日のデータである。

投資信託EXCEL表 期間2019/1/28~2025/6/27(各データ数90コ)

|

日付

|

SBI外債

|

日興20

|

日興40

|

日興60

|

SBIGREIT

|

日JREIT

|

|

190128

|

11258

|

15501

|

18364

|

20949

|

13557

|

11153

|

|

190227

|

11446

|

15654

|

18758

|

21582

|

14170

|

11351

|

|

190327

|

11584

|

15767

|

18843

|

21683

|

14535

|

11839

|

|

190426

|

11629

|

15811

|

18956

|

21884

|

14576

|

11800

|

|

190527

|

11518

|

15684

|

19623

|

21291

|

14415

|

11905

|

|

190627

|

11593

|

15801

|

18763

|

21454

|

14092

|

11951

|

|

190729

|

11642

|

15874

|

18905

|

21677

|

14432

|

12399

|

|

190827

|

11623

|

15832

|

18595

|

21021

|

14082

|

12815

|

|

190927

|

11743

|

16025

|

19144

|

22004

|

14822

|

13556

|

|

191028

|

11816

|

16049

|

19307

|

22348

|

15195

|

13932

|

|

191127

|

11962

|

16168

|

19596

|

22850

|

15149

|

13908

|

|

191227

|

11903

|

16167

|

19699

|

23090

|

15129

|

13470

|

|

200127

|

11931

|

16188

|

19665

|

22980

|

15403

|

13653

|

|

200227

|

12167

|

16037

|

19193

|

22094

|

15034

|

13487

|

|

200327

|

11858

|

15627

|

18375

|

20763

|

10917

|

9782

|

|

200426

|

11927

|

15684

|

18485

|

20939

|

10918

|

10084

|

|

200527

|

11997

|

15884

|

18980

|

21796

|

11490

|

10377

|

|

200629

|

12146

|

15889

|

19112

|

21891

|

11470

|

10635

|

|

200727

|

12224

|

15992

|

19261

|

22269

|

11533

|

10760

|

|

200827

|

12232

|

16095

|

19531

|

22754

|

12011

|

11219

|

|

200928

|

12096

|

16113

|

19576

|

22833

|

11531

|

11292

|

|

201027

|

12099

|

16094

|

19519

|

22729

|

11657

|

10765

|

|

201127

|

12127

|

16400

|

20255

|

24041

|

12586

|

11052

|

|

201228

|

12169

|

16439

|

20344

|

24156

|

12500

|

11452

|

|

210127

|

12122

|

16545

|

20646

|

24653

|

12829

|

11885

|

|

210301

|

12156

|

16531

|

20754

|

24996

|

13260

|

12984

|

|

210329

|

12369

|

16871

|

21292

|

25865

|

14324

|

13135

|

|

210427

|

12337

|

16754

|

21147

|

25600

|

14794

|

13512

|

|

210527

|

12474

|

16798

|

21236

|

25746

|

15128

|

13734

|

|

210628

|

12569

|

16908

|

21501

|

26221

|

15800

|

14306

|

|

210727

|

12642

|

16946

|

21510

|

26185

|

15933

|

14279

|

|

210827

|

12572

|

16925

|

21479

|

26140

|

15885

|

14424

|

|

210927

|

12572

|

17106

|

21982

|

27089

|

15813

|

14061

|

|

211027

|

12820

|

17076

|

21895

|

27017

|

16811

|

13916

|

|

211129

|

12741

|

16980

|

21693

|

26558

|

16524

|

13567

|

|

211227

|

12796

|

17058

|

21873

|

26878

|

17017

|

13677

|

|

220127

|

12507

|

16722

|

21172

|

25685

|

16144

|

13082

|

|

220228

|

12385

|

16694

|

21251

|

25923

|

16325

|

12761

|

|

220328

|

12657

|

16827

|

21723

|

26835

|

17148

|

13520

|

|

220427

|

12791

|

16712

|

21373

|

26163

|

18264

|

13608

|

|

210527

|

12474

|

16798

|

21236

|

25746

|

15128

|

13734

|

|

210628

|

12569

|

16908

|

21501

|

26221

|

15800

|

14306

|

|

210727

|

12642

|

16946

|

21510

|

26185

|

15933

|

14279

|

|

210827

|

12572

|

16925

|

21479

|

26140

|

15885

|

14424

|

|

210927

|

12572

|

17106

|

21982

|

27089

|

15813

|

14061

|

|

211027

|

12820

|

17076

|

21895

|

27017

|

16811

|

13916

|

|

211129

|

12741

|

16980

|

21693

|

26558

|

16524

|

13567

|

|

211227

|

12796

|

17058

|

21873

|

26878

|

17017

|

13677

|

|

220127

|

12507

|

16722

|

21172

|

25685

|

16144

|

13082

|

|

220228

|

12385

|

16694

|

21251

|

25923

|

16325

|

12761

|

|

220328

|

12657

|

16827

|

21723

|

26835

|

17148

|

13520

|

|

220427

|

12791

|

16712

|

21373

|

26163

|

18264

|

13608

|

|

220527

|

12673

|

16725

|

21404

|

26216

|

16871

|

13541

|

|

220627

|

12929

|

16637

|

21361

|

26248

|

17049

|

13222

|

|

220727

|

13310

|

16866

|

21745

|

26827

|

17465

|

13696

|

|

220829

|

13164

|

16820

|

21739

|

26887

|

17640

|

13930

|

|

220927

|

12840

|

16520

|

21213

|

26064

|

15949

|

13460

|

|

221027

|

13087

|

16669

|

21571

|

26713

|

16053

|

13568

|

|

221128

|

13012

|

16782

|

21901

|

27347

|

16550

|

13686

|

|

221227

|

12462

|

16395

|

21207

|

26249

|

15410

|

13156

|

|

230127

|

12483

|

16484

|

21506

|

26845

|

16151

|

12953

|

|

230227

|

12574

|

16582

|

21662

|

27075

|

16140

|

13006

|

|

230327

|

12551

|

16684

|

21921

|

26807

|

14543

|

12412

|

|

230427

|

12820

|

16876

|

22096

|

27677

|

15305

|

13022

|

|

230527

|

13123

|

17179

|

22773

|

28866

|

15427

|

13180

|

|

230630

|

13619

|

17505

|

23476

|

30108

|

16704

|

13228

|

|

230727

|

13345

|

17458

|

23441

|

30058

|

17002

|

13500

|

|

230828

|

13527

|

17257

|

23280

|

30031

|

16630

|

13458

|

|

230927

|

13451

|

17276

|

23437

|

30401

|

16101

|

13450

|

|

231027

|

13383

|

16993

|

22929

|

29585

|

15594

|

13264

|

|

231127

|

13925

|

17386

|

23716

|

30933

|

17113

|

13263

|

|

231227

|

13925

|

17520

|

23819

|

30963

|

17904

|

12897

|

|

240129

|

14133

|

17660

|

24379

|

32170

|

17876

|

13128

|

|

240227

|

14194

|

17946

|

25026

|

33355

|

17984

|

12574

|

|

240327

|

14415

|

17086

|

25453

|

34228

|

18314

|

13291

|

|

240430

|

14707

|

17962

|

25326

|

34118

|

18491

|

13327

|

|

240527

|

14835

|

17892

|

25374

|

34379

|

18734

|

12940

|

|

240627

|

15331

|

17971

|

25601

|

34842

|

19301

|

12799

|

|

240729

|

14858

|

17905

|

25380

|

34372

|

19778

|

12778

|

|

240827

|

14315

|

17888

|

25235

|

33929

|

17753

|

13340

|

|

240927

|

14495

|

18063

|

25626

|

34645

|

20529

|

13225

|

|

241028

|

15040

|

17968

|

25489

|

34457

|

21027

|

12737

|

|

241127

|

15043

|

17887

|

25452

|

34570

|

21012

|

12643

|

|

241227

|

15449

|

18102

|

25998

|

35576

|

20439

|

12651

|

|

250127

|

15204

|

17979

|

25790

|

35250

|

20213

|

12860

|

|

250227

|

14810

|

17751

|

25419

|

34683

|

19869

|

13090

|

|

250327

|

14843

|

17659

|

25446

|

34931

|

19761

|

13314

|

|

250428

|

14339

|

17603

|

25043

|

33930

|

18589

|

13185

|

|

250527

|

14138

|

17649

|

25375

|

34754

|

18612

|

13425

|

|

250627

|

14562

|

17867

|

25862

|

36030

|

19147

|

13937

|

|

SBI外債

|

日興20

|

日興40

|

日興60

|

SBIGREIT

|

日JREIT

|

投信月次収益率表 期間2019/1/28~2025/6/27(各データ数89コ)

|

日付

|

SBI外債

|

日興20

|

日興40

|

日興60

|

SBIGREIT

|

日JREIT

|

|

190128

|

|

|

|

|

|

|

|

190227

|

0.016699

|

0.00987

|

0.021455

|

0.030216

|

0.045216

|

0.017753

|

|

190327

|

0.012057

|

0.007219

|

0.004531

|

0.00468

|

0.025759

|

0.042992

|

|

190426

|

0.003885

|

0.002791

|

0.005997

|

0.00927

|

0.002821

|

-0.00329

|

|

190527

|

-0.00955

|

-0.00803

|

0.035187

|

-0.0271

|

-0.01105

|

0.008898

|

|

190627

|

0.006512

|

0.00746

|

-0.04383

|

0.007656

|

-0.02241

|

0.003864

|

|

190729

|

0.004227

|

0.00462

|

0.007568

|

0.010394

|

0.024127

|

0.037486

|

|

190827

|

-0.00163

|

-0.00265

|

-0.0164

|

-0.03026

|

-0.02425

|

0.033551

|

|

190927

|

0.010324

|

0.012191

|

0.029524

|

0.046763

|

0.052549

|

0.057823

|

|

191028

|

0.006216

|

0.001498

|

0.008514

|

0.015634

|

0.025165

|

0.027737

|

|

191127

|

0.012356

|

0.007415

|

0.014969

|

0.022463

|

-0.00303

|

-0.00172

|

|

191227

|

-0.00493

|

-6.2E-05

|

0.005256

|

0.010503

|

-0.00132

|

-0.03149

|

|

200127

|

0.002352

|

0.001299

|

-0.00173

|

-0.00476

|

0.018111

|

0.013586

|

|

200227

|

0.01978

|

-0.00933

|

-0.024

|

-0.03856

|

-0.02396

|

-0.01216

|

|

200327

|

-0.0254

|

-0.02557

|

-0.04262

|

-0.06024

|

-0.27385

|

-0.27471

|

|

200426

|

0.005819

|

0.003648

|

0.005986

|

0.008477

|

9.16E-05

|

0.030873

|

|

200527

|

0.005869

|

0.012752

|

0.026778

|

0.040928

|

0.052391

|

0.029056

|

|

200629

|

0.01242

|

0.000315

|

0.006955

|

0.004359

|

-0.00174

|

0.024863

|

|

200727

|

0.006422

|

0.006482

|

0.007796

|

0.017267

|

0.005493

|

0.011754

|

|

200827

|

0.000654

|

0.006441

|

0.014018

|

0.021779

|

0.041446

|

0.042658

|

|

200928

|

-0.01112

|

0.001118

|

0.002304

|

0.003472

|

-0.03996

|

0.006507

|

|

201027

|

0.000248

|

-0.00118

|

-0.00291

|

-0.00455

|

0.010927

|

-0.04667

|

|

201127

|

0.002314

|

0.019013

|

0.037707

|

0.057724

|

0.079695

|

0.02666

|

|

201228

|

0.003463

|

0.002378

|

0.004394

|

0.004783

|

-0.00683

|

0.036193

|

|

210127

|

-0.00386

|

0.006448

|

0.014845

|

0.020575

|

0.02632

|

0.03781

|

|

210301

|

0.002805

|

-0.00085

|

0.005231

|

0.013913

|

0.033596

|

0.092469

|

|

210329

|

0.017522

|

0.020567

|

0.025923

|

0.034766

|

0.080241

|

0.01163

|

|

210427

|

-0.00259

|

-0.00693

|

-0.00681

|

-0.01025

|

0.032812

|

0.028702

|

|

210527

|

0.011105

|

0.002626

|

0.004209

|

0.005703

|

0.022577

|

0.01643

|

|

210628

|

0.007616

|

0.006548

|

0.012479

|

0.018449

|

0.044421

|

0.041648

|

|

210727

|

0.005808

|

0.002247

|

0.000419

|

-0.00137

|

0.008418

|

-0.00189

|

|

210827

|

-0.00554

|

-0.00124

|

-0.00144

|

-0.00172

|

-0.00301

|

0.010155

|

|

210927

|

0

|

0.010694

|

0.023418

|

0.036305

|

-0.00453

|

-0.02517

|

|

211027

|

0.019726

|

-0.00175

|

-0.00396

|

-0.00266

|

0.063113

|

-0.01031

|

|

211129

|

-0.00616

|

-0.00562

|

-0.00923

|

-0.01699

|

-0.01707

|

-0.02508

|

|

211227

|

0.004317

|

0.004594

|

0.008298

|

0.012049

|

0.029835

|

0.008108

|

|

220127

|

-0.02259

|

-0.0197

|

-0.03205

|

-0.04439

|

-0.0513

|

-0.0435

|

|

220228

|

-0.00975

|

-0.00167

|

0.003731

|

0.009266

|

0.011212

|

-0.02454

|

|

220328

|

0.021962

|

0.007967

|

0.022211

|

0.035181

|

0.050413

|

0.059478

|

|

220427

|

0.010587

|

-0.00683

|

-0.01611

|

-0.02504

|

0.06508

|

0.006509

|

|

210527

|

-0.02478

|

0.005146

|

-0.00641

|

-0.01594

|

-0.1717

|

0.009259

|

|

210628

|

0.007616

|

0.006548

|

0.012479

|

0.018449

|

0.044421

|

0.041648

|

|

210727

|

0.005808

|

0.002247

|

0.000419

|

-0.00137

|

0.008418

|

-0.00189

|

|

210827

|

-0.00554

|

-0.00124

|

-0.00144

|

-0.00172

|

-0.00301

|

0.010155

|

|

210927

|

0

|

0.010694

|

0.023418

|

0.036305

|

-0.00453

|

-0.02517

|

|

211027

|

0.019726

|

-0.00175

|

-0.00396

|

-0.00266

|

0.063113

|

-0.01031

|

|

211129

|

-0.00616

|

-0.00562

|

-0.00923

|

-0.01699

|

-0.01707

|

-0.02508

|

|

211227

|

0.004317

|

0.004594

|

0.008298

|

0.012049

|

0.029835

|

0.008108

|

|

220127

|

-0.02259

|

-0.0197

|

-0.03205

|

-0.04439

|

-0.0513

|

-0.0435

|

|

220228

|

-0.00975

|

-0.00167

|

0.003731

|

0.009266

|

0.011212

|

-0.02454

|

|

220328

|

0.021962

|

0.007967

|

0.022211

|

0.035181

|

0.050413

|

0.059478

|

|

220427

|

0.010587

|

-0.00683

|

-0.01611

|

-0.02504

|

0.06508

|

0.006509

|

|

220527

|

-0.00923

|

0.000778

|

0.00145

|

0.002026

|

-0.07627

|

-0.00492

|

|

220627

|

0.0202

|

-0.00526

|

-0.00201

|

0.001221

|

0.010551

|

-0.02356

|

|

220727

|

0.029469

|

0.013765

|

0.017977

|

0.022059

|

0.0244

|

0.035849

|

|

220829

|

-0.01097

|

-0.00273

|

-0.00028

|

0.002237

|

0.01002

|

0.017085

|

|

220927

|

-0.02461

|

-0.01784

|

-0.0242

|

-0.03061

|

-0.09586

|

-0.03374

|

|

221027

|

0.019237

|

0.009019

|

0.016876

|

0.0249

|

0.006521

|

0.008024

|

|

221128

|

-0.00573

|

0.006779

|

0.015298

|

0.023734

|

0.03096

|

0.008697

|

|

221227

|

-0.04227

|

-0.02306

|

-0.03169

|

-0.04015

|

-0.06888

|

-0.03873

|

|

230127

|

0.001685

|

0.005428

|

0.014099

|

0.022706

|

0.048086

|

-0.01543

|

|

230227

|

0.00729

|

0.005945

|

0.007254

|

0.008568

|

-0.00068

|

0.004092

|

|

230327

|

-0.00183

|

0.006151

|

0.011956

|

-0.0099

|

-0.09895

|

-0.04567

|

|

230427

|

0.021433

|

0.011508

|

0.007983

|

0.032454

|

0.052396

|

0.049146

|

|

230527

|

0.023635

|

0.017954

|

0.030639

|

0.04296

|

0.007971

|

0.012133

|

|

230630

|

0.037796

|

0.018977

|

0.03087

|

0.043026

|

0.082777

|

0.003642

|

|

230727

|

-0.02012

|

-0.00268

|

-0.00149

|

-0.00166

|

0.01784

|

0.020562

|

|

230828

|

0.013638

|

-0.01151

|

-0.00687

|

-0.0009

|

-0.02188

|

-0.00311

|

|

230927

|

-0.00562

|

0.001101

|

0.006744

|

0.012321

|

-0.03181

|

-0.00059

|

|

231027

|

-0.00506

|

-0.01638

|

-0.02168

|

-0.02684

|

-0.03149

|

-0.01383

|

|

231127

|

0.040499

|

0.023127

|

0.034323

|

0.045564

|

0.097409

|

-7.5E-05

|

|

231227

|

0

|

0.007707

|

0.004343

|

0.00097

|

0.046222

|

-0.0276

|

|

240129

|

0.014937

|

0.007991

|

0.023511

|

0.038982

|

-0.00156

|

0.017911

|

|

240227

|

0.004316

|

0.016195

|

0.026539

|

0.036836

|

0.006042

|

-0.0422

|

|

240327

|

0.01557

|

-0.04792

|

0.017062

|

0.026173

|

0.01835

|

0.057022

|

|

240430

|

0.020257

|

0.05127

|

-0.00499

|

-0.00321

|

0.009665

|

0.002709

|

|

240527

|

0.008703

|

-0.0039

|

0.001895

|

0.00765

|

0.013142

|

-0.02904

|

|

240627

|

0.033434

|

0.004415

|

0.008946

|

0.013468

|

0.030266

|

-0.0109

|

|

240729

|

-0.03085

|

-0.00367

|

-0.00863

|

-0.01349

|

0.024714

|

-0.00164

|

|

240827

|

-0.03655

|

-0.00095

|

-0.00571

|

-0.01289

|

-0.10239

|

0.043982

|

|

240927

|

0.012574

|

0.009783

|

0.015494

|

0.021103

|

0.156368

|

-0.00862

|

|

241028

|

0.037599

|

-0.00526

|

-0.00535

|

-0.00543

|

0.024258

|

-0.0369

|

|

241127

|

0.000199

|

-0.00451

|

-0.00145

|

0.003279

|

-0.00071

|

-0.00738

|

|

241227

|

0.026989

|

0.01202

|

0.021452

|

0.0291

|

-0.02727

|

0.000633

|

|

250127

|

-0.01586

|

-0.00679

|

-0.008

|

-0.00916

|

-0.01106

|

0.01652

|

|

250227

|

-0.02591

|

-0.01268

|

-0.01439

|

-0.01609

|

-0.01702

|

0.017885

|

|

250327

|

0.002228

|

-0.00518

|

0.001062

|

0.00715

|

-0.00544

|

0.017112

|

|

250428

|

-0.03396

|

-0.00317

|

-0.01584

|

-0.02866

|

-0.05931

|

-0.00969

|

|

250527

|

-0.01402

|

0.002613

|

0.013257

|

0.024285

|

0.001237

|

0.018203

|

|

250627

|

0.02999

|

0.012352

|

0.019192

|

0.036715

|

0.028745

|

0.038138

|

|

SBI外債

|

日興20

|

日興40

|

日興60

|

SBIGREIT

|

日JREIT

|

第1回目 2025年4月7日

1 はじめに

就職すると、まず、公的保険制度に加入し、失業、労働災害、疾病、介護等の保険事象が、身にふりかかって来た時の備えをします。同時に、生涯にわたる資産形成は、公的年金制度および財形制度を利用しつつ、毎月の給与および夏冬2期の賞与を、天引きして、利息、配当、収益などが非課税になる資産に投資することが、基本です。公的年金制度(国民基礎年金+厚生年金)、財形制度(住宅財形550万円+年金財形550万円)、企業年金(企業型年金、個人型確定拠出年金iDeCo)および新NISA制度(家族一人あたり終身1800万円)の投資可能資産総額は、平均的勤労者が、可処分所得から、毎月の消費支出を引いた、貯蓄額をもとに、定年まで、各種資産に投資する合計額を超えています。

いわゆる資産家は、制度的非課税枠を超える自己資産を所有、経済・金融知識があり、自分で、資産運用でき、資産収益を平均以上、稼ぐことができる人です。自己資産が多いが、資産運用に専念できない人は、大口資産投資専門業者に資産を委ねることができます。

2025年の資産形成教室の方針

『資産形成論 2025年テキスト』第2章において、公的保険制度、年金制度および財形制度の概略を頭に入れることを目的としています。2024年1月から、新NISA制度が、はじまり、特に、株式投資を主体とする投信信託および個別株への投資額が、毎年、つみたて枠NISAに120万円、成長枠に240万円を上限として投資でき、生涯上限1800万円まで投資信託および上場株式に投資できるようになりました。夫婦では、3600万円まで、非課税になります。

第3章では、年金制度、財形制度および新NISA制度を用いて、資産形成する資産の特徴と、それらの資産を市場で購入する場合、そのような制限があるかを学びます。また、売買する資産の価格は、計算方法が違っている場合があります。その評価方法を実例で計算します。先物商品では、予想収益率およびその標準偏差が価格の計算に入ります。

第4章では、個人が、一生涯にわたるライフ・サイクル期間において、定期収入を消費に支出し、過不足を自己金融あるいは、金融機関から融資を受け、貯蓄、返済をくりかえし、退職後の年金生活に十分な資産形成をすることを、計算で求めます。ライフ・サイクルの途中では、定期収入を超える出費があるイベントがあります。たとえば、子供の進学時の入学金・授業料等です。また、車や住宅を購入する場合です。その過不足を自己金融すれば、資産を取り崩し、あるいは、金融機関から融資を受け、返済します。退職すれば、退職金と年金および老後の蓄えで、残りの生涯を過ごすことになります。そのようなイベントに対応して、定期収入から天引き貯蓄される額を、財形制度(住宅財形550万円+年金財形550万円)、企業年金(企業型年金、個人型確定拠出年金iDeCo)および新NISA制度(家族一人1800万円)に、配分して、各イベントに備える資産形成は、どのように、決めるとよいかを次のように理論的に求めます。

経済学の金融論では、家計は、1期間に稼いだ所得と繰越貨幣量をもとに、予算制約式を立て、その中で、効用関数を最大にする消費支出と次期繰越貨幣量を求めます。この計画期間を終身までのばすと、ライフ・サイクル理論になります。例えば、80歳まで、計画することができます。

① 貨幣一時的一般均衡論を確実性下2期間モデル

ライフ・サイクル理論の応用は、1期間に稼いだ所得と銀行からの借入金をもとに、消費支出を決めて、次期から、返済期間ほど、返済金を決めることができます。

② 貨幣一時的一般均衡論を応用して、不確実性下貨幣・債券・株式の現物・債券・株式の先物市場均衡論を説明する

①では、将来が確実性下の多期間一般均衡理論でした。不確実性下にある2期間モデルで、前期保有の3資産と今期繰り越し貨幣をもとに、期待効用を最大にするように、今期、資産需要を決めます。その際、期間2では、2資産の先物市場が開かれているとします。2資産の先物契約量が決定されます。

③ 資産先物理論とオプション理論の関係を説明し、オプション市場の使い方を考える

②で契約した資産の先物市場価格をもとに、期間2において、いかなる価格が成立しても、資産価値が変化しないように、オプション保険料を、今期支払う、または、受け取るオプション理論を説明します。

第5章では、資産選択理論を3資産モデルで説明し、最適ポートフォリオに従った、

資産売買を説明します。不確実性下にある資産市場で、3資産の投資割合を決定しました。

資産形成論では、次期繰越貨幣量と前期の投資収益を、3資産、預金、国債、株式に、平均収益率と、リスクの指標である平均収益率の標準偏差で作られる有効フロンティアから、期待効用関数が最大となる、資産構成(ポートフォリオ)を選択します。

第6章では、若年世代、壮年世代、老年世代の3世代のライフイベントを想定し、第5章の理論・方法にもとづく資産形成計画、運用・管理を考えます。運用管理については、運用は、天引きの定額拠出を原則としていますから、そのような運用法は、商品を固定し、定額で購入するドルコスト平均法が、推奨されます。しかし、運用期間が6カ月を越えると、複数以上の商品では、経済・金融変動で、収益率の平均値やその標準偏差が、予定の幅を外れることが生じます。そのときは、当該商品の購入を止め、範囲内の商品を購入するリバランス法があります。

若年世代 新卒、海原氏を例にとると、海原氏は、新卒で、入社後、10年間のイベント表を作成する。イベントは、仕事を習熟すること、婚活をすることである。企業キャリアアップ制度、厚労省キャリアアップ制度を利用、自己研鑽を心がけ、年収を少なくとも年12万円昇給させる。入社10年間で、この最低限の昇給制度がない企業は、大学卒を必要としない業種である。

2000年の米国IT不況、2003年の金融再編で、毎年の就職活動は、内定率が下がり、超氷河期になった。2008年リーマン・ショックで、米国は再び、金融恐慌に陥り、欧州も南欧を中心に、国債価格が下落し、不況に入った。その間、貿易が縮小、日本経済の停滞は継続した。大手企業は、新入社員の選好を絞り、速戦のある学生を採用するので、大学4年間で、入社前職業訓練をするように、4年間段階的に、大学キャリア教育カリキュラムで、自己研鑽の方法を身につけさせようになった。現在も、そのカリキュラムは、全国の大学で、実施されているはずである。

新卒社員海原氏は、入社した企業で研修をし、10年間のライフイベントに、キャリアアップの社内外、自己研修プログラムの時間を取り、各種資格の一つをとって、有資格者の昇給を手にする。その費用は、入社3年から、厚労省、当該企業の助成金を得られる。私のゼミでは、FP3級、宅地建物取引主任者、簿記3級受験を勧め、ゼミでも、過去問を解いていた。2000年から、大卒の就職事情が悪化していたため、就職指導もするようになったのである。就職後も、昇給には、資格があると、職種の範囲が増えるので、資格試験問題の解き方は、身に着けた方がよい。その自己負担金と、時間を定期的にさかなければならない。

消費支出は、年収の8割である。消費生活を充実しつつ、自己研鑽費、婚活費は消費支出に含まれる。年2回のボーナスで、実物資産形成として、住宅頭金500万円を貯蓄する。収支差額が出るが、これを金融資産形成に使う。テキストでは、海原氏のイベント表にもとづく期末貸借対照表を作成しているが、その運用益を反映していない。本教室では、この運用益が出る方法を学ぶ。

最後に、実際の投資は、商品を固定し、定額で購入するドルコスト平均法をとり、半年以上1年で、その間の経済・金融変動で、収益率の平均値やその標準偏差が、予定の幅を外れることが生じる。そのときは、当該商品の購入を止め、範囲内の商品を購入するリバランス法をとる。したがって、ドルコスト平均法の投資方法は、経済学でいう動学的な経済・金融情勢に判断に基づいて、動学的な投資方法であることが分かる。

資産形成計画、運用・管理には、政策、景気等の変動を予想することが重要な視点であるので、2025年、9月15日から12月22日まで15回の予定で、財政・金融政策とマクロ金融経済について、『金融論2025年テキスト』を解説する。

経済政策について

コロナ禍において、日本政府の長期政策方針が転換されました。

1)地球温暖化対策には、各国経済が、持続して、成長を続けながら、温暖化ガス排出ゼロの経済・社会を実現できるかどうかが問題であり、そのための技術革新の方向付けをし、投資しつつ、経済・社会を誘導しなければなりません。政府は、2050年実質ゼロの目標を取っています。実際に、政府は、ウクライナ戦争を機に、実質ゼロの目標を取り入れた、エネルギー源の多様性に向かった行動計画をしている。

2)実質ゼロ目標年次計画にしたがう、国際技術革新のための投資計画、中国の一帯一路世界戦略に対抗して、自由開放貿易圏防衛協力計画が、新たに策定され、民生用車両、航空機、船舶、陸上軍車両、軍艦船、軍用機、ミサイルのCO2排出ゼロ化のため、新燃料、新型エンジン装備によって、輸送CO2排出ゼロ化を実現する方向性が出てきました。

3)デジタル庁の設置により、経済活動および社会活動によって、送受信される情報量が多い情報社会が、日本の仮想情報社会で、実現する方向性で、政府が活動するようになりました。世界の情報社会に、接続され、情報の送受信が盛んになります。

4)中国の半導体戦略に対抗して、米欧日台韓の半導体開発が、自前主義に移行しました。日本の半導体研究開発は、全分野にわたって、日本で生産されるわけではなく、得意な分野だけ、日本で生産していました。政府は、開発促進策をとり、熊本県に、台湾企業の工場を誘致しました。半導体不足で、家電、情報機器、自動車の製造に1年以上の遅れが出て、輸出減、原油・LNGインフレの輸入増で、日本独自の金融緩和の世界金利差が5%開き、円安になり、日本のGDPを下げました。今後、半導体関連企業は、国策支援をバックに、半導体全分野で、自前開発に投資をするかもしれません。

岸田政権は、以上の基本方針に従いつつ、長期政策方針にもとづき、日本経済を成長路線に乗せて、成長成果を労使双方が分配を享受でき、税制・投資資金支援をうけられる経済政策を目指しているように見えます。

2024年8月自民党総裁選で、石破氏が総裁になり、10月首相に指名された後、衆議院を解散、裏金問題とインフレ対策の終了で、与党は過半数割れし、少数野党に転落しました。石破首相は、再指名を受けましたが、過半数野党の政策を取り入れた予算案を2025年3月末可決しました。石破氏の経済政策は、安部・菅・岸田政権までの政策を変更した結果になっています。

金融政策について

日本経済は、大企業の寡占価格が市場を支配していて、物価はほとんど動きません。デフレではありません。ところが、ウクライナ戦争突入前後から、エネルギー価格、食料品価格が5%以上上がり続け、黒田日銀は、賃金率上昇を伴わないということで、少なくとも、金融緩和政策は、維持しました。その間、新規国債10年債利回りが2022年4月1日0.215、2023年3月31日0.32、債券先物10年債(6%)の利回りが、2022年4月1日0.688、2023年3月31日0.802でした。その差は2022年4月1日で0.482、2023年3月31日0.473でした。これが黒田地銀のイールド操作いう、仕事でした。日本国債のプレーヤーは国と日銀で、イールド操作して、円安、原材料価格高騰に、全く、効果はなかった。

金融緩和政策の離脱ために、国債を一定率で減少させる資産調整を一切いなかったために、黒田総裁以降の日銀総裁は、金利利上げすれば、国債市場の買い手に安く保有国債を手放さざるを得なくなる。そのままでは、日銀バランスシートの[貸付金+債券|預金]の資産<預金で、日銀は破たんする。国内外の関係者、専門家も、黒田総裁が退任するまで、何もしない日銀だろうと予想して、資金運用、調達して来た。国債市場を機能させるには、イールド操作は止めざるを得ない。

世界的にインフレが燃え盛り、経済成長しなくなり、実質賃金率が低下し、国民の購買力が減少しました。円高、2022年4月1日122円が、2023年3月31日133.48円になり、輸入燃料、食料の高騰に、国民生活は圧迫されました。

物価上昇率は、一般物価指数の上昇率を言い、名目賃金率は、物価指数には入りません。黒田日銀では、物価上昇率2%と政策目標でした。物価上昇率+名目賃金率上昇率を政策目標に入れる中央銀行はありません。なぜなら、賃金率は、所得分配構造から決まり、社会主義国では、国の機関が、最低賃金と賃金階級を決めます。欧米では、最低賃金は、各自治体で決まりますが、最低賃金以上の賃金階級は、労使双方で決めます。賃金上昇に対して、中央銀行では、関与する政策手段はありません。黒田日銀も、賃金上昇率が伴わないとは言いましたが、2%以上あれば、金融引締めに移行するとは、最後まで言及しませんでした。2022年3月から、毎月、消費者物価指数は2%を越えました。その間、最低賃金は全国で、上昇しました。しかし、基本給が上がらないので、一貫して、実質賃金率(実質賃金率は、賃金率Wを物価指数Pで割ったW/Pで定義します。)は減少し、生活困窮者、年金生活者に、インフレによる生活水準の切り詰めが常態化しています。2023年の春闘から、大企業も数パーセントの賃金上昇に踏み切りました。

2023年4月、植田日銀総裁に交代しましたが、依然、日銀はインフレを阻止できていません。黒田日銀の物価上昇および物価上昇に伴う賃金上昇が顕在化しきますので、金融引締めへ政策変更しなければ、2023年秋まで、インフレは止まらない。

2024年3月ゼロ金利政策を解除、政策金利を0.1%としました。2024年7月0.25%に、2025年1月0.5%に利上げしました。2025年1月に就任したトランプ大統領の関税政策で、日本は2025年4月9日から、24%の関税が賦課されます。現在、株式市場は、下落し、円高に方向が振れています。日本から米国への輸出が減少することのGDP減少が0.7%あるとの推計もあります。植田日銀総裁は、政策金利を据え置きしそうです。

マクロ金融経済モデルと財政・金融政策の効果分析

『金融論2024年テキスト』では、マンデル・フレミング開放経済モデル(MFEXモデル)を使って、財政・金融政策の有効性を理論的に論証しています。資産の運用は、ドルコスト平均法で、運用管理は、リバランス法を取っています。ともに、経済が変動すると、資産構成を変更する必要があります。

MFEXモデルは、比較静学あるいは比較動学モデルであり、与件の一つが変化すれば、長期均衡値に収束する経路を表します。経済成長論や景気変動論のテキストでは、比較動学モデルでなく、人口成長率、生産関数に技術進歩率が仮定され、動学方程式が、一定の比率を満たして、成長するかを示しています。MFEXモデルは、ケインジャンの領域である不均衡市場と新古典派の領域である均衡市場の2種類に分けて、分析しました。経済成長論や景気変動論も2種類あります。

貨幣をふくむ3資産、外国資産がある経済成長論や景気変動論は、複雑すぎて、テキストになるほどの典型モデルはありません。要するに、経済学は、内生変数、外生変数が、経済主体を増やせば、それだけ、増えてきて、物理学より、宇宙物理学のような、無数の天体の動きを、統一した理論で把握できるのかという話になるのです。しかし、手に負えなくなるほどの変数はまだない貨幣的MFEXモデルの均衡市場モデルを貨幣的経済成長論・景気変動から、動学微分方程式を設定し、解経路を求めれば、資本主義経済の発展経路を理論的に示すことになります。これが、経済予測のトレンドを理論的にしめすことになります。

第15週までに、景気,政策,海外の景気,政策等の変動を、市場関係者が予測するように理解することはむつかしい。そこで、毎週、日本経済新聞日曜版「今週の予定」から、イベントの「今週の市場」に与える影響を推測します。保有資産や購入予定の資産は、その結果を反映します。なぜそうなるかは、今年後半の『金融論2025年』によって、理論的な方向性を説明します。

変動要因の発表は、各証券会社のHPに、スケジュールが公表されています。重大発表は、情報が必ず漏れ伝わってくるので、市場の商品は、発表前に、反応し、価格が上昇するか、下落してきます.理論にしたがった各商品と変動要因を表にすると次のようになります。

商品 変動要因 海外

債券 日銀の政策会合 日銀短観 米国準備制度理事会 EU中央銀行

消費者物価 為替レート 消費者物価指数 失業率

株式 政府予算 政策の変更 政府予算 政策の変更

四半期GDP 四半期GDP

企業業績 企業業績

リート 長期金利 都市の地価発表 長期金利 都市の地価発表

為替 貿易収支 資本収支 日米の金利差 戦略商品(原油、金)

バランス 株式20 40 60の構成要素に対して,上記の変動要因按分

インデックス 債券の構成要素,株式の構成要素に対して,上記の変動要因

ETF 債券の構成要素,株式の構成要素に対して,上記の変動要因

首脳会談、政策機関の会議の予想、結果は、新聞各紙に観測記事が載るので、参考になります。本教室では、日本経済新聞の毎日曜日の今週の予定と先週の結果を載せています。統計調査の発表は、各省庁、各業界団体、各証券会社のサイトに、掲載されています。マネックス証券のホームページ「投資情報『経済指標カレンダー』」が各指標の予想、実現値が出ていて、過去1年間フォローできます。

毎回、2024年12月から、毎月、日本、米国、中国の統計データを掲載しています。それらのデータは、主に、景気変動を四半期国内総生産GDPで予測する指標です。

国内総生産GDPは、総供給=総需要の等式では、GDP=GDE+統計誤差です。国内総支出GDE=C+Iv+I+G+Ex-Imと定義すれば、GDPの速報値では、左辺の数値が確定するのは2年後ですから、右辺のGDEに従って、各需要の構成要素C、I、G、Ex、Imが発表されます。それらのデータをもちいて、構成要素の重回帰曲線を推計します。MFEXモデルに従い、四半期国民総支出関連データによって、簡易的に、次の四半期の国民総支出を試算することに取りかかっています。

今週(2025年4月7日~4月11日)のイベントと市場への影響度

先週のイベントは、日銀3月の全国企業短期経済観測調査の発表がありました。4月2日、トランプ大統領は、米国との貿易相手国に対し、相互関税を賦課しました。日本は24%でした。世界一律、基本税率10%を日本時間5日13時1分に発動しました。

今週のイベントは、米国は、上乗せ税率を日本時間9日13時1分に発動します。12日大阪・関西万博開会式があります。

経済統計は、次の発表がありました。

予想値 実現値

2025年

3月31日 日3月鉱工業生産 1.1% 0.3%

中3月製造業PMI 50.3 50.5

4月1日 日2月完全失業率 2.4%

2月有効求人倍率 1.24倍

日銀短観大製造業先行き 10 12

業況 12 12

大非製造業先行き 29 28

業況 33 35

中3月財新製造業PMI 50.6 51.2

米3月ISM製造業景気指数 49.9 49.0

2日 米2月耐久財受注 0.9 % 1.0%

3日 米2月貿易収支 -1100 億円 -1227億円

3月ISM非製造業 53.2 50.8

4日 日2月全世帯家計調査 -0.5%

米3月完全失業率 4.1% 4.2%

経済統計は、次の発表があります。

予測値

7日 日2月毎月勤労統計 2.9%

2月景気動向指数一致 116.6

先行 107.9

8日 日2月国際収支貿易収支 5380億円

3月景気ウォッチャー調査

9日 日3月消費動向調査 34.8

3月工作機械受注額

10日 米3月消費者物価指数 2.6%

中3月消費者物価指数 0.1%

第2回目 2025年4月14日

2章 公的保険および公的年金制度、企業年金および個人資産形成制度

就職した場合、公的保険制度および公的年金制度に、就職先を通じて加入することになります。さらに、退職後の公的年金を補う企業年金制度および個人資産形成制度が、就職先の制度によって、選択可能です。前者は、就職先としては、できれば、定年まで勤めてもらいたいため、企業年金制度によって、退職金をつみたて、退職時に、一時金あるいは年金として受け取ることができるようにした制度です。

個人資産形成制度は、人生100年の長寿社会を政府が認識し出し、そのために、公的年金、企業年金を補充して、個人が老後の蓄えを保有する場合、制度的優遇措置を取るための制度です。これは、老年世代が、人生平均寿命85歳を目標にすると、70歳を過ぎれば、リスクレスの定期預金で貯蓄しがちですが、昨今の長期ゼロ金利政策では、利息は、蚊の涙でしかありません。それでは、人生100年とすると、実は、介護老人のリスクが増大し、そのための出費が増加するのです。いわゆる、長生きリスクが高くなるので、元気なうちは、リスクオンで老後の蓄えを成長させなければならない事例が増えてきました。

他方、公的年金について、2004年頃の年金問題では、新聞記事に、「団塊世代より若い世代は、次第に、保険料総額に支給総額が等しくなる」と試算されていました。それゆえ、65歳支給開始になりました。この話を当時の学生にすると、講義のあと、「私は、国民年金は払いません。」と言いに来たほどです。

私が勤めていた関西では、2019年から、新入生人口が10年間減少する大学淘汰の時代に入り、4年後から新入社員が減少していきます。日本は、人口減少時代に入り、高齢年金支給者の割合が3割を超えだすと年金財政が悪化し、いずれ、70歳支給開始もありうるかもしれません。

コロナ流行期、明らかに、適齢期の男女が結婚や出産の延期をしたため、出生率が減少しました。コロナ後、壊れた機会が復活するかは、経済・社会活動の回復次第ですが、将来の年金財政に影響は避けられません。政府も少子化対策に、子供世代の養育負担を軽減する財政・税制措置を講じはじめています。政府の政策により、若年世代の幼年期の子育て費用、壮年世代の教育資金が軽減されるならば、従来通りの形成目標、住宅、老後の安心に重点を移すことができます。

資産形成を開始する若年世代、住宅ローンがあり、教育資金と老後の安心を貯蓄する壮年世代は、制度金融を利用すれば、利息、配当に課税されません。現役世代を15歳から64歳までの労働力人口とし、65歳から退職世代とします。2世代の利用可能な制度金融を表にすると次のようになります。

NISAつみたてNISAは、2024年度、新NISAに併合され、2024年1月から、新制度に変更されました。今年の教室の中で、新NISAを取り上げます。旧制度の資産は、そのまま、最大5年まで、保有できます。その後は、新NISA制度に従います。

世代別の制度金融

世代別 制度金融

1) 現役世代 公的保険 医療保険, 労働保険, 雇用保険, 介護保険(40歳から)

公的年金 国民年金, 厚生年金

企業年金 国民年金基金, 確定拠出年金(DC,iDeCo)

確定給付企業年金, 厚生年金基金, 年金払い退職給付

NISA、つみたてNISA

財形住宅貯蓄

財形持家融資制度

2) 退職世代 年金収入=公的年金(-税控除)

DC,iDeCo,財形年金,NISA,つみたてNISA等の取り崩し収入

公的保険料(国保,介護)、自宅の場合固定資産税納付

自宅, 不動産担保ローン契約,老人ハウスに終身契約

2.1 公的保険制度と民間保険

2024年テキストでは、制度の概要を厚生労働省のHPより、要約しました。

公的保険制度は、現役世代では、医療保険、労働保険、雇用保険、介護保険(40歳から)があります。事業所の規模、組織によって、これらの保険料や、給付金が異なり、雇用者の所得によっても、自己負担の保険料が異なります。

医療保険では、保険の事象が生じた場合、かかる費用に、自己負担金があります。介護保険の対象者に認定されると、介護保険サービスが提供されますが自己負担金は、1割か2割です。

私は、退職世代に属します。その立場から、公的保険と民間保険を資産形成の立場から、どうかけたらよいのかを考えます。

退職世代の公的保険は、国民健康保険および介護保険であり、所得に応じて、保険料がランクづけられています。健康診断は毎年、基本的な項目で無料、有料の案内が市役所から送られてきます。介護保険により、各種サービスを受けるのであれば、要介護認定を判定委員会にしてもらいます。その際、毎年、介護認定に至った事由で診療した医者から、診断書を委員会に提出してもらいます。要介護に認定されると、要介護1、2であれば、その地域のケアマネジャーと自宅介護の契約をし、毎月、介護計画を立て、介護施設のデイサービス利用、介護ヘルパーの自宅派遣、介護補助具等のレンタル契約できます。要介護3、4、5であれば、特別養護老人ホームに入所できます。例外的に、要介護1、2でも認知症の程度により、特養に入所できます。ただし、申し込み順です。

現職世代では、民間生命保険があります。現役世代に掛ける理由は、死亡保険金を年収の3倍以下で、掛けて置き、残された家族の生活保障を担保することです。退職に近づくと、退職後の終身医療保障に掛ける理由が切り替わります。成人病等の疾患を現役世代中に患った場合は、特に、入院、手術する場合があるので、国民健康保険でカバーできない自己負担金が発生し、要介護に認定され、介護施設を利用すると自己負担金が発生します。疾病と介護を民間保険金で補うようにすると、年金や資産形成資金から、自己負担金を支出しなくてもよいことになります。終身医療保険の死亡保険金は葬式ができますという程度、100万円にします。葬式は、最近は、家族葬が多く、身内だけで、葬儀会館で行う場合が増えてきました。

現役世代で、自家用車保険、住宅保険などの損害賠償保険をかけることがあります。

民間生命保険および民間損害賠償保険は、現役世代で、所得階層の内、余裕階層に属すれば、税制上、社会保険控除できますから、それらの民間保険の実質負担は減ります。医療・介護で、自己負担金が発生した場合は、確定申告で負担を還付されます。

今週(2025年4月14日~4月18日)のイベントと市場への影響度

先週は、米国は、上乗せ税率を日本時間9日13時1分に発動しました。10日金融市場の動揺を見て、米国は中国以外の相互関税賦課を90日延期することを発表しました。対中国関税は145%となりました。11日中国の報復関税は125%となりました。12日大阪・関西万博開会式がありました。

今週は、13日大阪・関西万博が10月13日まで開かれます。

先週の統計は、次の発表がありました。

予測値 実績値

7日 日2月毎月勤労統計 2.9% 3.1%

2月景気動向指数一致 116.6 116.9

先行 107.9 107.9

8日 日2月国際収支貿易収支 5380億円 7129億円

3月景気ウォッチャー調査 45.4 45.1

9日 日3月消費動向調査 34.8 34.1

3月工作機械受注額

10日 米3月消費者物価指数 2.6% 2.4%

中3月消費者物価指数 0.1% -0.1%

今週の統計は、次の発表があります。

予測値

14日 中3月貿易収支

日2月鉱工業生産指数 0.3%

16日 日2月機械受注 -0.7%

米3月小売売上高 4.2%

中1~3月期GDP 5.2%

3月小売売上高 4.2%

3月鉱工業生産指数 5.2

17日 ECB政策金利 2.4%

日3月通関ベース貿易収支 5040億円

18日 日全国CPI 3.7%

第3回目 2025年4月21日

個人資産形成制度の見取り図

2.2 公的年金制度、2.3 企業年金、2.4 勤労者少額財形制度

要点・公的年金制度の概要

・企業年金の概要

確定給付企業年金、確定拠出企業年金、個人確定拠出年金(iDeCo)

・勤労者少額財形制度

個人資産形成制度の見取り図

テキスト6章において、ライフ・サイクル・プランの例として、海原さん、山川家、高原家のイベント表を載せています。3人の個人資産を制度支援の資産形成制度を当てはめてみます。

海原さんは、大学を卒業して、23歳とします。65歳で、現在の会社を退職します。海原さんのイベント表は、30歳で結婚し、31歳で1子をもちます。家族ができると、山川家のライフル・サイクル・プランに移ります。したがって、海原さんは、30歳までのシングル・プランです。

海原さんイベント表

年齢 23 30 35

60 65

確定拠出年金(iDeCo)

財形住宅貯蓄 財形持家融資制度(フラット25) 住宅ローン完済 年金生活

成長枠NISA

つみたてNISA

山川氏は大学を卒業して、33歳とします。65歳で、現在の会社を退職します。山川氏のイベント表は、25歳で結婚し、26歳で1子をもちます。妻は共稼ぎです。結婚後の資産形成は、所有権は半分ずつです。基礎年金は、個別保有の権利ですが、共稼ぎの2人の厚生年金は、半分ずつに分割されます。その他の資産は、結婚期間の共同財産ですから、離婚すれば、半分ずつです。同様に、遺族年金は、半分です。

私のゼミ生で、離婚すると、結婚期間の厚生年金が半分に分割されるようになった、経緯を研究テーマに修士論文を書いたものがいます。当時、企業は、大企業は確定給付企業年金制度があり、従業員の拠出はなく、企業が退職時支払ってくれる退職金でした。この制度をもつ大企業に就職すると、退職時には、公的年金と企業年金の3階建ての年金がもらえるのです。企業は、毎月、支払うであろう給料を企業負債として、退職給付を積立て、退職時から、一時金か年金で支払う制度です。高原氏は、65歳で、年金生活に入っています。政府主管の年金・資産形成制度に基づいて、イベントを作成すると、次のようになります。

山川家イベント表

年齢夫

33 35 48 56 60 65 68

確定拠出年金(iDeCo) 年金生活

財形住宅貯蓄 財形持家融資制度(フラット25) 住宅ローン完済

成長枠NISA

つみたてNISA

妻 30 46 53 58 62 65

確定拠出年金(iDeCo)

年金生活

成長枠NISA

つみたてNISA

高原家イベント表

年齢夫 65

85

老齢基礎年金・厚生年金受給

確定拠出年金(iDeCo)受給

成長枠NISA

つみたてNISA

妻 65

85

老齢基礎年金・厚生年金受給

確定拠出年金(iDeCo)受給

成長枠NISA

つみたてNISA

自主的に運用管理できる資産形成制度は、確定拠出年金、成長枠NISA・つみたてNISA制度です。運用資産は、投資信託、株式を自由に選択できるようになりました。特に、株式を勤労者の資産形成に売買できるようにした新NISA制度は、日本型の資本主義の所有者構造の転換を意味します。かつて、西ドイツでは、国民、または従業員、経営者に株式を所有させ、企業の外国人支配を防衛する制度を支援していました。日本は、自由民主主義の政治制度と資本主義制度の経済制度を基本に、政治経済を管理、運営している国です。戦前からの財閥支配構造が、引き継がれてきましたが、バブル不良債権処理が10年で終了した2003年から、日本独特である、金融機関・会社の株式持ち合いは崩れ、外国支配の問題が政府・企業・金融機関に意識され、従業員株主・経営者報酬株式を支援、ここは、一番、広く国民に、長期保有の企業ファンを増やして、安定株主になってもらうことを意識した制度設計になっています。

2000年に入って、バブルの清算で、超氷河期に入り、退職給付の積み立て不足に陥り、従業員負債が増大するのを嫌い、確定給付企業年金から、確定拠出企業年金に移行する企業が増えていきます。金融危機で、企業の再編もあり、企業価値の永続性が壊れました。米国も同様に、ITバブルが崩壊し、確定給付型から、確定拠出企業年金401k制度を選択するようになります。その日本版が、確定拠出企業年金制度です。要するに、創業百年以上、事業を継続できなくなり、いわゆる、老舗倒産や、そのままの事業形態では、企業が存続できなくなったのです。

退職給付引当金と株価の関係を統計的に実証し、有意性を実証したゼミ生もいます。5年ごとの2004年、年金財政再計算を控え、年金問題が重大な政治課題だった時代です。金融リストラの時代でもあり、大阪府から、企業の広告看板が下ろされ、御堂筋の両側は、全国、海外の金融機関が軒を連ねていましたが、次々に撤退しまし、寂しくなっていった時代です。企業年金の、確定給付企業年金は維持できず、大企業でも、確定拠出型に移行するのが、新聞で話題になりました。国の年金財政の補完として、自己積立年金制度を充実させようということで、確定拠出年金制度が拡充されました。

一方、株式市場の低迷で、米国のファンドから企業乗っ取りが流行し、あの村上ファンドや堀江モンが評判になりました。従来、銀行・保険等金融機関が持ち合い株で、流動化を阻止していたのが、日本の金融システムが再編されにつれて、持ち株を売却する銀行・保険会社も増えました。国は、株式市場形成時代から、個人投資家を育成する行政をしませんでした。戦前は、オーナー企業、5大財閥で、機関銀行の持ち合いが普通で、浮動株が少なく、相場師が暗躍、「博打場」のように、株価が乱高下したと言われています。

戦後、企業は、株主総会において、総会屋に会場の株主を取り仕切ってもらい、経営者側優位に議事が進行するのが通常でした。これは、総会屋の横行がはなはだしく、株主民主主義の原則から、総会屋の議事進行妨害は出来なくなり、企業も総会屋を支援できなくなりました。

戦後、銀行の株式保有には5%以下というルールがあり、系列機関で、株式を持ち合えば、企業側は安定株主の議決権51%を確保できました。金融リストラが始まって、安定株主がいなくなってしまうと、株主民主主義が機能し、3年間業績不振の経営者には、解任動議が通ることになりました。

財務省は、証券市場が縮小するので、NISA制度で、個人投資家を投資可能な全世代に向けて、小口証券投資を税制で優遇しようとNISAが始まりました。同時に、金融商品のリスクを承知の上で、資産形成の方法を生徒・学生に学ばせる金融教育の機会を業界が提供し、文科省でも、小学校高学年から、金融教育を社会科学の分野で取り入れる流れがあります。個人は、50パーセント以上、銀行預金か保険で、資産形成をしていましたから、金融行政全体から、直接証券保有を推奨する体制に流れが進んでいるのです。1997年以降バブル退治がはじまり、100兆円以上の不良債権が処理され、戦後金融システムの再編が2003年にめどがつきました。5財閥+新興系列1の系列金融は集約され、企業間の株式持ち合い、系列金融の持合いは、解消されますが、海外ファンド等のハゲタカ株主が企業価値を切り売りすることも横行、、企業・金融の持合いが50%をわり、株主主権が総会で有効になりました。政府に、日本型の経営をする企業から、個人に安定株主になってもらう仕組みができないか、要望もあったかもしれません。ささやかな仕組みが、NISA制度であり、2024年からのNISA制度です。韓国は、日本と同じ財閥が、系列企業を持合いしています。中国は、基幹産業は政府が51%保有しています。日本は、財閥支配から、51%の株主に、従業員、経営者、日本国民になって、外国ファンドに経営権をTBOされないように、政府が制度的に配慮しているとも言えます。

2.2 公的年金制度

年金制度は、3階立ての構造をしており(本文の図)、1階は、20歳以上60歳までの国民が加入する老齢基礎年金です。2階は、勤労者であれば、雇用主の条件以上は強制加入である厚生年金です。3階は、企業年金です。

年金の保険料および給付は、賦課方式と積立方式があります。賦課方式は、毎年の保険料収入を年金受給者に配分する方法であり、国民年金、厚生年金が賦課方式です。積立方式は、加入者個人に対して、所定の期間、定期的に一定額の掛金を払込期間まで積立て、受給開始期以降、給付する方式です。掛金は全額、事業主負担の場合、自営業者等が負担する場合、企業年金等に加入していない従業員が負担する場合があります。本文では、国民年金、厚生年金の以下の項目をまとめています。

受給資格

受給開始年齢

保険料

年金額

国民年金の保険料と年金給付額算定方式について、将来の受給額については、日本年金機構のHP「ねんきんネット」で、保険料の支払い記録と年金受け取り見込み額を知ることができます。国民年金、厚生年金に、保険料とあるのは、年金に保険機能が付与されているためです。5年ごとに、国勢調査結果、人口統計等から、年金財政の均衡を再計算し、保険料を改訂します。厚生年金は保険料額表が公表されていて、給与明細書を保存していれば、簡易計算できます。厚生年金は、一元化されましたが、厚生年金機構に、一元化されていないので、もとの制度にしたがうしかありません。それゆえ、「厚生ねんきんネット」はないので、保険料の支払い記録と年金受け取り見込み額は、いろいろな金融機関等の簡易計算で、推測するしかありません。

いわゆる年金財政の危機は、国庫負担が50%となった国民年金の方で、厚生年金ではない。受給開始年齢を70歳にする、保険料支払いを65歳までにする、保険料を上げない代わりに、消費税を20%以上にし、消費税から直接徴収するとか、政官民学が主張する議論があります。

年金額が、年金数理計算で決まると、物価変動に対しては、物価スライド制があり、経済変動に対しては、マクロ経済スライド制があります。年金額の改訂は、物価上昇および経済成長率に依存する計算によって決められています。アベノミクス政策において、2%物価上昇、経済成長率?%の目標を5年間、前者は日本銀行が、後者は経済諮問委員会が政策を実施しました。目標は達成できず、日銀は、地方銀行の経営悪化を招き、借り手不足というか、地方は、高齢少子が進み、企業の廃業が進んでいます。2020年度、マクロ経済スライド制が発動され、年金増加額が0.2%に抑制されました。2021年度は、両制度は物価上昇、経済成長が規定に達成せず、発動されませんでしたが、年金は-0.1%減額されました。

国民年金財政には、過去の余剰金があり、保険料総額>給付総額の状況にあり、日本年金機構が、余剰金を運用していて、昨年からの米国の金融正常化政策により、株式市場が引き締まってきました。そのあおりで、日本の株式市場も下落しています。日本年金機構の運用状況は、公表されるので、株式に損失が出たようです。2019年9月から、日本株式市場に海外投資家の資金が流入し、米国の金融緩和回帰があり、米国の株式市場も上昇しましたが、中国の新型コロナウイルスの世界拡散が発生し、ダウは3分の1消滅しました。2020年7月から、規制は緩和されました。コロナショックから、財政支出で持ち直し、米FRBは、金融緩和に戻しました。2021年、コロナワクチンの接種率が上がるとともに、世界経済は、緩やかに、回復過程に入りました。

運用について、リスク資産は、民間運用会社に競争運用を委託する国もあります。日本の年金財政の危機は、高齢者の増加で、受給者が増加し、保険料総額<給付総額の状況となり、余剰金で差額が賄われので、余剰金が減少することです。

2.3 企業年金

企業年金は、確定給付企業年金、確定拠出企業年金、個人確定拠出年金(iDeCo)に分けられます。確定給付企業年金が、企業の従業員からの負債となり、企業の事業業績が落ちると、企業は利潤から積立不足を補てんしなければなりません。株主の配当がその分減少するので、株価の減少要因になります。確定拠出企業年金に移行し、企業は一定額を拠出し、その運用は、従業員に委ねられます。確定給付企業年金と比較すると、退職給付引当金に入らないので、大企業も、この制度に移行するようになってきました。本教室は、従業員が、その場合の運用管理をどうするのかに答えるのが、大きな目的です。

大企業が確定給付企業年金制度をもっていますので、概要は省略しました。テキストでは、確定拠出年金と個人型確定拠出年金の概要は、詳しく、載せています。

今週(2025年4月21日~4月25日)のイベントと市場への影響度

先週のイベントは、13日大阪・関西万博が開幕しました。10月13日まで開かれます。

今週のイベントは、21日から26日まで、ワシントンでIMF・世界銀行周期総会が開かれます。23日20ヵ国財務相・中央銀行総裁会議が24日まで、ワシントンであります。

先週の統計は、次の発表がありました。

予測値 実績値

14日 中3月貿易収支 -7367億元

日2月鉱工業生産指数 0.3% 0.1%

16日 日2月機械受注 -0.7% 1.5%

米3月小売売上高 1.4% 1.4%

3月鉱工業生産指数 -0.3% -0.3%

中1~3月期実質GDP 5.2% 5.4%

3月小売売上高 4.2% 5.9%

3月鉱工業生産指数 5.7% 7.7%

17日 ECB政策金利 2.4% 2.25%

日3月通関ベース貿易収支 5040億円 5441億円

18日 日全国CPI 3.7% 3.6%

今週の統計は、次の発表があります。

予測値

21日 米3月景気先行指数 -0.5

中4月最優遇貸出金利(LPR)

24日 米3月耐久財受注 1.4%

日4月東京都区部CPI 3.2%

3月スーパー売上高

第4回目 2025年4月28日

2.3 個人確定拠出年金(iDeCo)制度

2. 4 勤労者少額貯蓄制度・財形持家融資制度

2.5 NISA制度

2. 6 イベント表と資産形成制度の当てはめ例

要点・一般財形貯蓄、財形年金貯蓄、財形住宅貯蓄

・成長投資枠NISA、つみたて投資枠NISA

・イベント表へ資産形成制度当てはめ

2. 3 企業年金のつづき 個人確定拠出年金(iDeCo)制度

山川氏イベント表で、妻の個人型確定拠出年金(iDeCo)が可能になっています。女性の資産形成について、山川氏と同様に、会社勤めで、同様に、ライフ・サイクル・プランを運用管理しているとする場合は、結婚後の共同資産形成になります。個人型確定拠出年金は、勤めている企業が、企業型確定拠出年金に加入していない場合、妻が専業主婦で、第3号被保険者である場合、個人で加入できます。転職や再就職の機会が多い業種であれば、企業加入していると、企業負担を再開できます。

2. 4 勤労者少額貯蓄制度と財形持家融資制度

勤労者少額貯蓄制度は、厚生労働省の所管で、勤労者財産形成貯蓄、勤労者財産形成年金貯蓄および財形持家融資制度があります。年金と住宅に対しては、利子等非課税措置があります。従業員の定着性効果を期待する企業では、従業員が金融機関と契約し、運用指示は本人であり、事業主は給与天引き、金融機関からの運用状況連絡を仲介するだけの負担です。必ずしも、就職した企業が、これらの制度に加入していない場合は、年金および住宅頭金をつくる財形住宅貯蓄は、個人確定年金制度(iDeCo)およびNISA制度を利用するとよいでしょう。

財形持家融資制度は、財形貯蓄・年金の残高に応じた融資を、事業主を通じて又は直接に、長期・低利な住宅ローンを35年間受けることができます。融資額は、財形貯蓄残高の10倍相当額(最高4,000万円)で、実際に要する費用の90%相当額までです。住宅金融支援機構の融資と併用できます。事業主は社内融資制度を国の資金の転貸で、負担を軽減できます。

勤労者財産形成住宅貯蓄は、住宅所有をライフ・サイクル・プランに入れている場合、財形持家融資制度を利用する、初期資金を貯蓄する制度として有用です。元金利子を含めて、550万円まで非課税ですから、その次の制度は、財形持家融資制度があります。

日本銀行の超金融緩和が10年続き、預金利子率は0・01%程度でしたから、月2万円、年間24万円を10年間、続けても、240万円+1万円以下の利息しかなりませんでした。住宅頭金や教育資金は、定期預金では、目標額を貯蓄するのは、無理で、投資信託にすれば、10年で2倍になっています。新規購入層の住宅頭金は、超金融緩和期と名目賃金上昇がなく、現在の30代は、10年間、目標額の半分しか貯蓄していないことになります。金融政策で、ゼロ金利政策を10年続けると、住宅ローン借入者には、金利負担が少なくてすむが、年々、新規購入者には、頭金が未達になり、政策解除すると、金利が上がり、購入費が上ります。世代で負担の不公平性を生んでしまいました。

住宅地の選択

各市の都市計画の用途地域を調べていると、昨今、農地は消滅し、都市計画は完成している市が多くなっていると思います。その中での選択ですから、家族で住みたくても、物件が少ないかもしれません。不動産の将来価値は、公示価格、売買例、利便性評価等で決まりますから、少なくとも、建物の耐用年数が来るまでに、土地の著しい減価が生じなければ、住宅投資は成功したことになるでしょう。

2.5 NISA制度

NISA制度は、金融庁所管で、2014年から始まった少額投資非課税制度(Nippon

Individual Savings Account)です。2016年から、ジュニアNISA、2018年からつみたてNISAが始まりました。ジュニアNISAは18歳まで原則、払出しができませんから、大学の教育資金に向いていますが、さらに、高校進学時に、特別払出しができれば、学資資金の性格がでて、よいかもしれません。つみたてNISAは20歳以上、20年間非課税ですが、制度の延長は定められていません。

新NISA制度

「令和5年度税制改正の大綱」において、NISA制度は、新NISA制度に移行、2024年度以降のNISA制度は、抜本的拡充・恒久化の方針が示されました。

開始時期 2024年1月から

対象者 18歳以上、1口座開設できる。

投資枠 つみたて投資枠 (併用化) 成長投資枠

年間投資枠 120万円 240万円

非課税保有期間 無期限 無期限

非課税保有限度額 1,800万円(内 成長投資枠1,200万円)

口座開設期間 恒久化 恒久化

投資対象商品 積立・分散投資に適した 上場株式・投資信託等

一定の投資信託 (毎月分配型投資信託等は除く)

2023年末までのNISA制度で投資した商品は、新NISA制度の外枠で、非課税制度を適用しますが、定められた保有期間が過ぎると、その商品を新NISA制度の口座に繰り越し(ロールオーバー)できません。

2. 6 イベント表と資産形成制度の当てはめ例

個人確定拠出年金(iDeCo)、勤労者少額貯蓄制度と財形持家融資制度および新NISA制度によって、家族全体のライフ・サイクル・イベントを設定し、資産を非課税で形成できるようになってきました。

日本銀行のゼロ金利政策は、解除されましたが、依然、政策金利は0.5%です。日本の金融商品だけの資産選択は、収益率目標を達成できそうもありません。本教室では、長期の資産運用を想定しますが、日本債券、日本株式、そのバランス、上場投資信託、不動産投資信託等の国産商品では、資産運用コスト以上の成績を上げるのは、難しそうです。第6章において、資産選択、定額購入、資産管理を学びますが、ここでは、イベント表と資産形成制度との対応させてみます。

イベント表の計画終身年齢

私の身の回りを見ると、死亡率は男性の方が高く、女性は低いのが普通のようです。山川氏が平均寿命で亡くなった場合、妻は余命があり、共同財産を相続することになります。老後の安心には、このことも、ライフ・サイクル・プランでは、考慮すべきイベントです。自民党が「人生百年」時代と言いますが、それを可能とする退職後のモデル生活は何も政策導入しませんから、男性の平均寿命が80歳から、20年延びる「稼ぎと体力」、社会保障があるわけない。むしろ、「失われた20年間」で、所得が失われたので、栄養不足による体力の減退により、80歳台にとどまると予想するのが普通でしょう。女性もやはり、90歳台に、「失われた20年間」の「稼ぎと体力」の減少効果が効いてくると思われます。退職後、なんらかの運動を継続し、ミネラル、ビタミン、たんぱく質が不足しがちの、1週間の3食献立に変化がなく、惣菜ばかりをたべていると、筋肉が落ち、寝たきりになるようです。老後の食生活は、野菜中心の脂肪・たんぱく質を減らした、精進料理かという、想像をする人がいますが、それでは、体力維持に必要な栄養素が不足するのです。食は、生命の根源に与える活力ですから、少ない稼ぎから、食費を節約はしない方が、元気で長生きできます。

私の『資産形成論2024年テキスト』では、山川氏は33歳であり、妻は専業主婦です。私自身は、妻に対して、資産形成を実行してきましたが、これは普通なのか、そうでもないのか。夫婦で、妻には、ライフ・サイクル・プランをどう考えて、実行しているのか、実態調査があるのでしょうか。

前回、ライフ・サイクル・プランの例として、海原さん、山川家のイベント表を載せました。それぞれのイベント表に資産形成制度を当てはめます。

海原さんイベント表と資産形成制度

海原さんイベント表で、各年の収支差額表が計算できると、勤労者少額貯蓄制度の内、勤労者財産形成住宅貯蓄によって、毎年、ボーナスを入れて、住宅取得頭金を550万円貯蓄することが、主要な資産形成の目的になります。結婚が難しくとも、退職後、老後の安心による、退職後の生活資金資産形成より、住居の手当はライフ・サイクル・プランでは最も重要です。それを控除した差額が、退職後の生活資金資産形成になり、個人確定拠出年金(iDeCo)を事業主の負担を利用しつつ、運用します。海原さんの場合は、毎月、最大1万円、残りは、中期目的の自己資産形成でNISA制度を利用します。海原さんの収入では、NISA制度の上限を超えることはありません。

海原さんイベント表

年齢 23 30 35

60 65

確定拠出年金(iDeCo)

財形住宅貯蓄 財形持家融資制度(フラット25) 住宅ローン完済 年金生活

つみたて投資枠NISA

成長投資枠NISA